Сделки с недвижимостью считаются рисковыми, причём риск обоюден для обеих сторон. Для покупателя существует всегда риск купить квартиру с обременением (непогашенными кредитами, являющуюся объектом судебной тяжбы), либо юридически сомнительную. Продавец рискует не получить или недополучить денежные средства по сделке в указанном объёме и в нужные сроки. Уменьшить риск сделки может аккредитив при покупке недвижимости. Конечно, не в его силах обезопасить полностью от всякого риска покупателя и продавца, но обеспечить безопасную передачу денег между контрагентами он вполне способен. Данный вид расчета может использоваться не только в сделках с недвижимостью, но и при выполнении своих обязательств между партнерами в бизнесе.

- Что такое аккредитив при покупке недвижимости

- Риск потери средств при покупке недвижимости

- Как работает банковский аккредитив при покупке квартиры

- Покупка квартиры при помощи аккредитива: последовательность действий

- Формы и срок открытия аккредитива

- Стоимость аккредитива

- Заключение: плюсы и минусы аккредитива при покупке недвижимости

Что такое аккредитив при покупке недвижимости

Аккредитив – это специально созданный счёт в банке, на который покупатель, вознамерившийся приобрести недвижимость, переводит свои деньги. Средства с аккредитива поступят продавцу только после предоставления им банку копии договора купли-продажи и выписки из Росреестра о переходе прав собственника. Таким образом получить деньги продавец сможет только после полного юридического оформления покупки объекта и его регистрации.

Гарантом безопасности финансовой стороны соглашения выступает банк.

Риск потери средств при покупке недвижимости

Осуществить на практике такого рода расчёт, если доверия между сторонами нет, трудно. Самая распространённая схема:

- покупателем обычно выплачивается задаток продавцу;

- затем подписывается договор купли-продажи у нотариуса;

- в присутствии нотариуса, зачитавшего договор сторонам, осуществляется передача ключей и денег;

- сделка регистрируется в ЕГРН, и права на объект недвижимости переходят от бывшего владельца к покупателю.

Чем чревата такая схема расчёта? Основная опасность – потеря денег, причём нотариусы обычно предупреждают об этом. Риск у покупателя, как ни странно, при этом больше. Нередко стороны, чтобы не платить большие налоги с продажи, сознательно занижают стоимость квартиры (по закону она может быть даже ниже кадастровой стоимости (КС), но не более чем на 30%). Но редко кто согласится в реальности продать свою квартиру за 0.7 от её кадастровой стоимости. На самом деле продавец рассчитывает на цену много выше КС. Чтобы подстраховать себя, разницу между реальной ценой квартиры и той, что будет указана в договоре, продавец берет в качестве задатка перед оформлением договора. Остальную же сумму он выплачивает покупателю в присутствии нотариуса после подписания договора. И вот тут-то начинаются неприятности для покупателя:

- Первая. Занижение цены невыгодно покупателю, так как это отразится на сумме налогового вычета – она уменьшится.

- Вторая возможная неприятность. Если сделка окажется юридически нечистой, она будет расторгнута, и деньги покупателю будут возвращены. Вопрос – какие деньги? Если причиной недоразумения стал не сознательный обман со стороны продавца, а какие-то обстоятельства, и сам человек честен и выполняет свои обязательства, то деньги он вернёт в полном объёме. В противном же случае покупатель получит только то, что указано в договоре.

Это одна из распространённых схем проводимых афер с квартирами, поэтому цены лучше не занижать, несмотря на уговоры продавца.

Внимание! Аккредитив не защищает от афер с квартирами, если сделка будет признана недействительной уже после её совершения и регистрации новых прав собственности. Если деньги уже переведены продавцу, банк не в силах обязать вернуть их обратно.

Если сделка аннулирована до того, как предъявлена выписка из ЕГРН в банке, покупателю недвижимости следует сразу известить об этом в банк и подать документы на вывод своих средств с аккредитива.

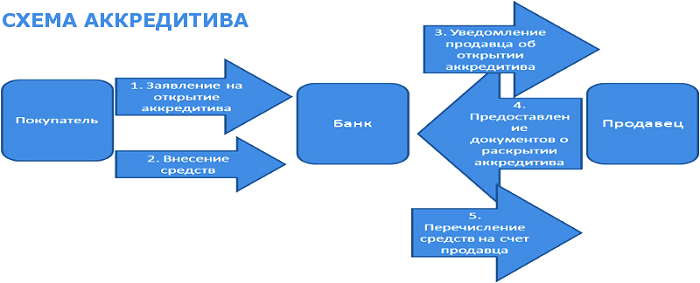

Как работает банковский аккредитив при покупке квартиры

Банковский аккредитив – это подобие банковской ячейки, только расчёт при этом осуществляется не наличными, а переводами с одного счета на другой. Так же, как и при открытии ячейки, воспользоваться деньгами можно только после полного юридического завершения сделки. Говоря проще, аккредитив является счетом, средства на котором замораживаются до наступления определенного момента, указанного в соглашении между покупателем и банком. В данном случае – это выписка из ЕГРН о появлении прав собственника у покупателя. Как только она предоставляется банку, аккредитив размораживается, и деньги с него уходят на счёт продавца. Если же сделка по каким-то причинам не проходит, покупатель забирает свои деньги с аккредитивного счёта.

Покупка квартиры при помощи аккредитива: последовательность действий

Решить об использовании аккредитива стороны должны ещё на стадии предварительного соглашения. Обычно желание прибегнуть к этой небесплатной банковской услуге выказывает покупатель. Метод расчета (банковский аккредитив) должен быть указан в договоре купли-продажи.

Покупателю нужно вначале завести собственный счёт в том банке, где будет открыт аккредитив (это необходимо в случае возврата денег при несостоявшейся сделке). Для открытия аккредитивного счёта пишется заявление, в котором указываются:

- наименование банка, открывающего аккредитив;

- сведения о себе;

- номер банковского счета заявителя;

- ФИО и адрес получателя аккредитива (бенефициара, в данном случае – продавца недвижимости);

- основание для исполнения аккредитива (наименование документа – в данном случае копия выписки из ЕГРН о переходе прав покупателю);

- срок действия аккредитива (указывается дата последнего дня, в который бенефициар может получить свои средства, предъявив подтверждающий документ, то есть выписку Реестра);

- размер переводимой на аккредитив суммы с указанием валюты;

- форма аккредитива;

- адрес и название банка-исполнителя аккредитива (куда должен будет обратиться его получатель);

- способ извещения продавца и покупателя о создании аккредитива и счёте его исполнения.

Формы и срок открытия аккредитива

Аккредитив может быть:

- безотзывным;

- покрытым;

- подтвержденным (или нет);

- с красной оговоркой и др.

Разберемся, что такое аккредитив при покупке безотзывной.

При безотзывной форме плательщик, то есть лицо, переходящее деньги на аккредитивный счет, не может их отозвать без согласия получателя.

То есть завести аккредитив, а потом просто так с бухты барахты отменить его, если что-то не понравится покупателю, будет нельзя. Ничего страшного не произойдёт. Деньги все равно при несостоявшейся сделке будут возвращены покупателю, но по окончанию срока действия аккредитива.

- Покрытый аккредитив представляет собой счёт, с которого средства получателю переводятся сразу, но при этом получить его можно только после предоставления документов, являющихся основаниями для открытия аккредитива.

- Подтвержденный А. – банк-исполнитель выплачивает аккредитив, не дожидаясь поступления средств со счета плательщика с банка эмитента

- Аккредитив с красной оговоркой – получатель получает аванс до открытия А., то есть до наступления условий выплаты.

Срок открытия аккредитива обычно составляет неделю с момента обращения получателя, то есть продавца. Это время необходимо банку, чтобы проверить все предоставленные документы, ведь если что не так, он будет нести ответственность за нарушения, допущенные им при оформлении аккредитива. Таким образом покупатель получает дополнительные гарантии по документации на жильё.

Однако на надо забывать о том, что ответственность за результаты договора купли-продажи, банки не несут. То есть, если судом сделка будет расторгнута, отвечать за это банк не будет.

Стоимость аккредитива

- Открытие аккредитива будет стоить покупателю примерно 0.1 – 0.2% от его суммы.

- Также не бесплатной будет проверка документов получателя-продавца.

- Некоторые получатели желают получить аккредитив наличными. Банки идут навстречу, но процедура обналичивания очень дорога и может составлять от 1 до 10 % от получаемой с аккредитивного счёта суммы: 10% от суммы А. за обналичивание получатель уплатит, если сумма больше 5 млн., и деньги снимаются ранее, чем через месяц.

(В данной главе приведены расценки Сбербанка).

Заключение: плюсы и минусы аккредитива при покупке недвижимости

Плюсы:

- Аккредитив при покупке квартиры облегчает расчёт сторонами и уменьшает финансовый риск сделки.

- Гарантия правильности оформления купли-продажи повышается, благодаря участию банка.

- Нет нужды пересчитывать наличные.

Минусы:

- Дополнительные затраты для покупателя и продавца – аккредитив довольно дорогое удовольствие.

- Оформление в банке, указания срока действия аккредитива, время открытия – все это существенно усложняет и удлиняет период получения денег от продажи.

- Трудоемкая процедура возврата денег покупателем, если сделка не состоится, особенно при безотзывной форме.

Аккредитив при приобретении недвижимого имущества, если у него не один собственник, а также при альтернативных продажах, применять трудно.