Отчуждение доли недвижимости, представляющей собой общую совместную или долевую собственность (ОСС/ОДС), обязательно должно быть заверено не в простой письменной, а нотариальной форме (ст. 42 ФЗ № 218). Сделка сопряжена с необходимостью принятия взаимного соглашения между собственниками. При совместной собственности необходимо вначале произвести выдел самой доли и зарегистрировать ее в Росреестре. После этого распорядиться своей частью недвижимости можно, не спрашивая разрешения у других дольщиков, однако известить о своих намерениях необходимо. Примеры: продажа либо дарение комнаты в коммунальной квартире, жилого помещения в МКД, части жилого дома и т. д. В статье рассмотрим, как оформить дарственную на долю в квартире, и какие первые шаги надо сделать.

- Оформление дарственной на долю в квартире: пошаговая инструкция

- Нужно ли регистрировать дарственную на долю

- Требования к договору дарения на долю квартиры

- Как составить дарственную и проверить ее правильность

- Нотариально заверенная дарственная тоже может быть ничтожной

- Судебные рассмотрения исков о недееспособности дарителя

- Стоимость доли при дарении квартиры

- Что считать налоговой базой при дарении

- Самостоятельная оценка доли

- Как оспорить налог при дарении доли

- Пример оспаривания налога на подаренную долю

- Нужно ли согласие других дольщиков на дарение

Оформление дарственной на долю в квартире: пошаговая инструкция

Итак, собственник решил продать свою часть квартиры. Первым делом ему надо:

- собрать документы, удостоверяющие личности дарителя и одаряемого, и документы на объект дарения (технический паспорт, правоподтверждающие документы);

- составить дарственную на долю;

- передать документы дальше на регистрацию собственности в Росреестр (ЕГРН).

Сегодня не нужно идти в саму Регистрационную палату для подачи документов – для этого гражданам можно обратиться в МФЦ (многофункциональный центр) или на портал госуслуги.

Нужно ли регистрировать дарственную на долю

До 2013 г. регистрация дарственной являлась обязательным условием, но теперь надобность в ней отпала. Регистрировать надо не дарственную, а только права собственности.

Требования к договору дарения на долю квартиры

Стандартные требования к дарственной на долю квартиры не отличаются от требований, предъявляемым к договору дарения целого объекта, перечисленных в гл. 32 ГК, кроме необходимости установленной по закону нотариальной формы:

- дарение осуществляется исключительно безвозмездно и безусловно;

- любая иная договоренность между сторонами рассматривается как замаскированное мнимое или притворное дарение;

- подарить долю квартиры можно только при жизни дарителя;

- договор должен содержать сведения о конкретном объекте (адрес и общая площадь квартиры, размер в кв. м. отчуждаемой доли, кадастровый номер), о дарителе и одаряемом;

- указание стоимости доли в договоре не является обязательным;

- запреты и ограничения при дарении перечислены в ст. 575 и ст. 576 ГК РФ;

- отказ и отмена дарения – ст. 577 и ст. 578 ГК.

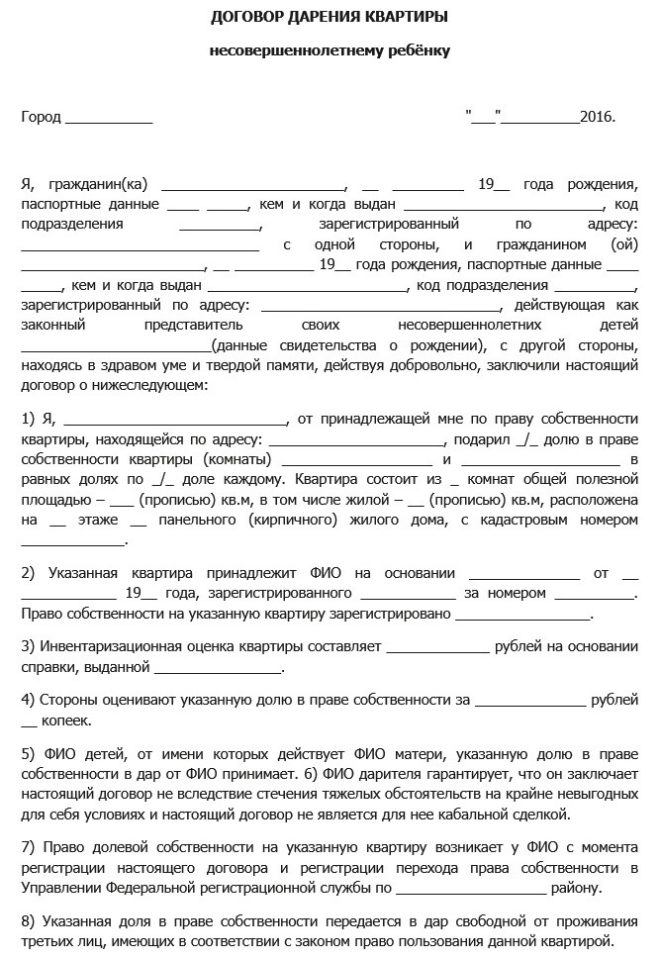

Образец договора дарения

Внимание! Отмена дарственной возможна только в некоторых случаях: если даритель не может выполнить обещанное в силу семейных обстоятельств, либо действия одаряемого представляют собой угрозу для жизни и здоровья дарителя (или его близких).

Как составить дарственную и проверить ее правильность

Даже составленная по форме “правильная” дарственная может оказаться ничтожной или спорной:

- если даритель представляет интересы недееспособного или несовершеннолетнего, либо они сами выступают в качестве дарителей;

- дарение производится в пользу работника образовательного, медицинского или социального учреждения, с которым тесно связан даритель или его родные, либо в пользу лица, занимающего государственную должность;

- при нарушении одного из требований, перечисленных в предыдущей главе.

Запомните! Нельзя подарить имущество или его долю от имени своего ребенка, либо больного, недееспособного лица (ст. 575 ГК РФ).

Дарственную на долю можно составить самостоятельно, либо при помощи самого нотариуса или юридического консультанта:

- просто напишите свои данные, данные об одаряемом и дарении;

- специалист, проанализировав вашу ситуацию, задаст вопросы и внесет свои коррективы;

- стоимость составления дарственной в среднем от одной до трех тысяч рублей.

Дарственная должна быть в 3-х экземплярах:

- один остается у дарителя;

- второй – у одаряемого;

- третий отсылается в ЕГРН.

Удостоверяется документ в присутствии обеих сторон.

Нотариально заверенная дарственная тоже может быть ничтожной

Нотариус не психолог и не медицинский эксперт:

- он не в силах профильтровать верность всех ответов (например, установить зависимость интересов дарителя от одаряемого);

- определить точно степень вменяемости личности, осуществляющей дарение.

Помимо этого, есть работники нотариальной сферы, сознательно вступающие в сделки с заинтересованными лицами.

Но не забывайте о том, что оспорить можно даже нотариально заверенную дарственную и выиграть иск, если дарение произведено с нарушением закона. Например, родственники дарителя могут потребовать судебно-медицинскую экспертизу по определению дееспособности. И тогда будет проведено амбулаторное или стационарное обследование дарителя. Если по результатам экспертизы будет признана недееспособность дарителя, дарение будет расторгнуто, так как подобное действие совершать недееспособные лица не могут ни самостоятельно, ни через представителя.

Судебные рассмотрения исков о недееспособности дарителя

В судах, рассматривая иски, часто лукавят и путают, очевидно, судебно-медицинскую экспертизу с патологоанатомической, либо требуют невозможного: подтвердить невменяемость дарителя после его смерти (!), да еще и в момент совершения дарения.

Но помилуйте! Вскрытие мозга, предположим, может показать наличие Альцгеймера. Но при таком заболевании и вскрытия не надо: даритель с этим диагнозом не способен будет адекватно отвечать на все вопросы нотариуса, следовательно, не заметить это невозможно. Но многие болезни и состояния (начинающаяся деменция, нахождение в конкретный временной период под воздействием алкогольного или наркотического дурмана) никакое вскрытие констатировать не в силах. И здесь доказательства невменяемости могут быть собраны исключительно при жизни дарителя.

Факт же своей временной недееспособности может подтвердить сам даритель, заявив впоследствии, что находился в неадекватном состоянии в момент удостоверения дарственной. Однако здесь положение осложнено тем, что дарителю будет сложно это доказать, так как свидетелями оказываются чаще всего недобросовестные, заинтересованные в дарении лица. А медицинское подтверждение в момент просветления разума и прекращения действия влияющих на сознание и мозг веществ как правило уже мало что дает. Спасти могут свидетельские показания тех, которые могли видеть как происходил процесс обработки жертвы, присовокупив сюда и жалобы самого пострадавшего.

Стоимость доли при дарении квартиры

Особенно много споров разгорается об оценке отчуждаемой при дарении доли. Возникают вопросы:

- какую стоимость нужно указывать – рыночную или кадастровую;

- распространяется ли правило о 70% кадастровой собственности на дарение.

Вопрос об оценке должен волновать одаряемого, так как именно он обязан будет заплатить налог НДФЛ (13 % от полученной выгоды при дарении). Освобождение от уплаты налога одаряемый получит при разделе квартиры между близкими родственниками, то есть если даритель приходится ему:

- супругом;

- ребенком, в т. ч. и усыновленным;

- родителем, в т. ч. тем, кто произвел усыновление;

- братом либо сестрой (единокровными и родными только по матери либо по отцу);

- дедушкой или бабушкой.

Что считать налоговой базой при дарении

В законах много неопределенности, какую стоимость необходимо указывать. На основании письма Минфина N 03-04-05/21903 (от 08. 05. 2014 г.), рекомендовано использовать рыночную стоимость имущества, но со словоформой “может быть”, то есть это скорее не рекомендация, а разрешение.

В качестве налоговой базы для определения НДФЛ могут быть использованы как сведения о доходах граждан и недвижимых объектов из организаций, так и самостоятельный учет гражданами своих доходов (п. 3 ст. 54 НК РФ). Таким образом в законодательстве нет запретов о проведении самостоятельной оценки отчуждаемого имущества.

Размытость формулировок гл.23 НК РФ в отношении исчисления налоговой базы и их полное отсутствие касательно НБ при дарении привело к полному “сыр-бору”: в договорах указывается любая стоимость, которая известна для данного объекта в государственном кадастре или БТИ (кадастровая, рыночная или инвентаризационная), либо рассчитанная лично гражданином.

Но даже если стоимости в договоре дарения не будет, ничего страшного нет:

- дарение – безвозмездная для дарителя сделка, следовательно он имеет полное право обойтись без оценки;

- налоговая все равно все сама посчитает по данным организаций и пришлет одаряемому уведомление об уплате.

Самостоятельная оценка доли

Возможность самостоятельного указания стоимости порождает особенно много противоречий, так как непонятно, какой может быть минимальная сумма оценки имущества при дарении. В законах ограничивается только стоимость продажи имущества, которая не может быть менее 70 % от кадастровой стоимости. Аналогичного правила, касающегося дарения, не существуют, тем не менее некоторые налоговики учитывают его и начисляют налог от 70 % КС, если указанная стоимость дара меньше этого значения.

- Проведя обзор судебных дел, Верховный Суд РФ утвердил в п. 6 Обзора суд. практики от 21 октября 2015 г. рекомендации для судов руководствоваться сведениями из государственного кадастра о цене недвижимости. При их отсутствии налогоплательщик имеет право брать за основу инвентаризационную стоимость, по выписке из БТИ.

- Однако письмо Минфина не запрещает гражданину использовать рыночную стоимость, то есть привлекать независимых оценщиков.

Внимание! С 01.01.2017 г. производится ГКО (государственная кадастровая оценка). ГКО выполняется только государственными (а не независимыми) экспертами по единой методике на всей территории РФ (ФЗ № 237 от 3 июля 2016 г.).

Как оспорить налог при дарении доли

Одаряемый имеет право оспорить начисленный налог:

- при технических ошибках, допущенных работниками налоговой инспекции, либо специалистами из госкадастра или БТИ;

- сильном снижении рыночной стоимости (более, чем на 30 %) относительно кадастровой (п. 4 ст. 19 ФЗ № 237): в этом случае должна быть проведена внеочередная ГКО.

Примечание: ст. 19 ФЗ № 237 будет введена в действие только в 2020 г.

Для оспаривания необходимо произвести оценку рыночной стоимости и приложить отчет к другим документам (п. 9 ст. 22 № 237 – ФЗ):

- выписке из Росреестра о кадастровой стоимости, которая оспаривается;

- договору дарения;

- правоподтверждающим документам на объект дарения, если они есть.

Падение рыночной стоимости жилья и периодичность кадастровой переоценки раз в 5 лет привела к тому, что сложился дисбаланс: рыночная стоимость нередко оказывается ниже кадастровой. Но если налогоплательщик берет в качестве НБ низкую рыночную стоимость (РС), то в НИ все равно могут ее проигнорировать и взять за основу завышенную кадастровую.

Это привело к большому числу судебных исков, которые часто не удовлетворяются по той причине, что ЕГРН до 2020 г. не обязана проводить внеочередную переоценку при существенном падении РС.

Пример оспаривания налога на подаренную долю

Егоров получил комнату в коммунальной 3-комнатной квартире по дарственной на долю от своей тети. В дарственной была указана стоимость дарения по результатам оценки рыночной стоимости, которая составила 600000 руб. По расчетам Егорова он должен был уплатить налог в размере 78 тыс. руб. Однако в налоговом документе содержалась другая сумма – 109 200 руб. Налоговый инспектор дал следующие разъяснения:

- кадастровая стоимость жилья – 3600000 руб.;

- КС комнаты – 1200000 руб.;

- минимальная налоговая база не может быть меньше 70 % КС, то есть 840000 руб.

Именно с этой суммы был удержан налог.

Налогоплательщик обратился в суд с просьбой произвести переоценку кадастровой стоимости, но там отклонили иск на том основании, что последняя переоценка КС была сделана в 2015 г., а закон о внеочередной переоценке еще не принят.

Егоров подал апелляцию в арбитражный суд, приложив результат оценки стоимости.

Суд, рассмотрев дело, пришел к выводу:

- истец имел право использовать в своих расчетах рыночную стоимость (основания: письмо Минфина N 03-04-05/21903, п. 3 ст. 54 НК РФ);

- налоговый кодекс не содержит конкретных правил об исчислении налоговой базы при дарении;

- требования о минимальной величине НБ (не менее 75 % от КС) касаются договоров купли-продажи;

- оценка рыночной стоимости была проведена в полном соответствии с ФСО-7 и доказывает факт обветшалости жилого помещения и явного завышения КС.

- то, что ст. 19 ФЗ № 237 еще не введена, не может являться основанием для отклонения иска, так как будь она принята, Егоров мог бы выиграть дело.

Суд аннулировал предыдущее решение и обязал налоговые органы произвести перерасчет налога.

Нужно ли согласие других дольщиков на дарение

Собственник своей доли по закону может свободно ею распоряжаться, следовательно, ему не нужно спрашивать разрешения на ее отчуждение, в том числе и на дарение. Но это касается уже разделенного на доли имущества. Пока же оно находится в совместной собственности, например, у супругов, то получить согласие своего партнера обязательно надо.

При оформлении дарственной на долю в квартире, находящейся в ОСС у семейной пары, нотариус непременно потребует согласие второго супруга. Это следует учесть при сборе документов для оформления дарственной. Раздел совместной супружеской собственности производится в равных долях, если нет брачного договора с указанием другого соотношения.

Читайте о том, как осуществляется раздел собственности супругов. Раздел долевой собственности происходит в соответствии со ст. 252 ГК РФ.

https://youtu.be/Cp0RFsMsyXs