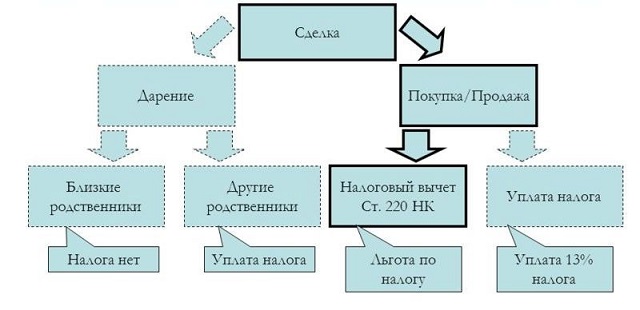

Нередко акты дарения, наследования, сделки по купле-продаже совершаются между родными и членами их семей. Наличие родственных связей может сказаться как положительно, так и отрицательно:

- доход, полученный в виде подарка от родного по крови человека или члена семьи, не облагается НДФЛ;

- в то же время на покупку имущества у близкого родственника или взаимозависимого лица не распространяется налоговый вычет.

Отсюда видно, что знать, кто относится к близким родственникам, просто необходимо.

- Кто считается близким родственником по закону

- Кто является близким родственником по Семейному Кодексу

- Кто считается близким родственником по КОАП

- Близкие родственники с точки зрения уголовного кодекса

- Кто по закону является родным по гражданскому кодексу

- Близкие родственники по налоговому кодексу РФ

- При дарении родственные и семейные связи – это плюс

- Права супругов при дарении

- Налоговый вычет при приобретении недвижимости у родственников

- Кто попадает под действие ст. 220 НК

- Кто такие взаимозависимые лица

- Налог от продажи в сделках между близкими родственниками

Кто считается близким родственником по закону

В законодательстве Российской Федерации (семейном, гражданском, уголовно-процессуальном кодексах, а также КОАП) нет единой трактовки по этому вопросу.

Кто является близким родственником по Семейному Кодексу

Семейный Кодекс относит к близким родственникам только кровных родных по прямой восходящей или нисходящей линии (ст. 14 СК):

- В одном поколении: родные братья и сестры, имеющие двух общих родителей; неполнокровные братья и сестры (полукровки), у которых хотя бы один родитель общий

- Соседнем поколении: отец/мать (родители) и их дети, в том числе и рожденные вне брака (незаконнорожденные).

- Через поколение: дедушка/бабушка и внуки.

Исходя из СК, супруги не считаются ближайшими родственниками, так они не родные по крови, хотя оба стоят во главе семьи и являются родственниками в соседнем поколении по отношению к собственным детям.

В то же время на вопрос, является ли бабушка близким родственником, можно ответить утвердительно. Для внука бабушка – это родной человек по прямой восходящей линии через поколение. Для бабушки же внучок – соответственно кровный родственник по прямой нисходящей линии.

Кто считается близким родственником по КОАП

Кодекс об административных нарушениях несколько расширяет перечень лиц, относящихся к родственникам. Так, согласно примечанию к ст. 25.6 КОАП РФ, это не только кровные родичи по прямым линиям, перечисленные в ст. 14 СК, но и неродные родители (усыновители), а также неродные дети (усыновлённые или удочерённые).

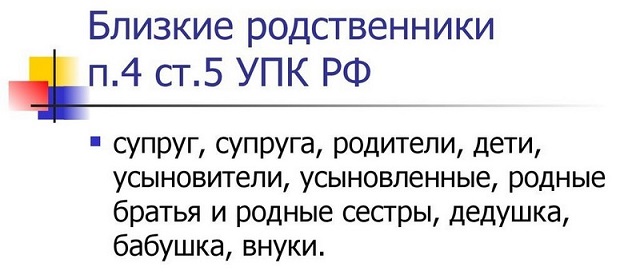

Близкие родственники с точки зрения уголовного кодекса

Уголовный процессуальный кодекс пошёл ещё дальше и приобщил к списку, составленному ст. 25.6 КОАП, также и супругов, несмотря на то, что семейный кодекс считает их не родственниками, а членами семьи. Но это при ведении уголовных дел особой роли не играет. Например, при допросе свидетелей, подтверждении алиби подозреваемого, будут учтены в равной степени наличие как кровных, так и семейных связей между фигурантами дела.

Список лиц, являющихся близкими родичами с позиции УПК, содержится в ст. 5 (п. 4).

Кто по закону является родным по гражданскому кодексу

ГК РФ определяет целых семь категорий лиц (очередей), имеющих родственные связи с данным лицом в отношении права наследования. Это самая сложная иерархия родственников, необходимая для справедливого вступления в наследство и предотвращения конфликтных ситуаций. К ней относятся: родители, дети, супруги, родные и сводные братья и сестры, дедушки, бабушки, племянники, прадедушки, прабабушки, двоюродные бабушки и дедушки, двоюродные племянники, усыновлённые, усыновители и т.д.

Полный перечень родных в ст. 1142 – 1145 ГК РФ.

Близкие родственники по налоговому кодексу РФ

Наконец, подходим к животрепещущему вопросу: кто является близким родным по представлению налоговых органов?

Налоговый кодекс в ст. 217, в которой перечислены доходы, освобождаемые от налогообложения, разделяет формулировку семейного Кодекса, то есть считает близкими родственниками всех лиц, указанных в ст. 14 СК.

При дарении родственные и семейные связи – это плюс

Семейные или родственные отношения принимаются во внимание при дарении.

П.18.1 ст. 217 во втором абзаце гласит:

Доход, полученный при дарении, не подлежит налогообложению, если даритель приходится одаряемому близким родственником (по ст. 14 СК) или членом семьи: родителем (или усыновителем), ребёнком (или усыновляемым), супругом (супругой), бабушкой или дедушкой, внуком, братом или сестрой (полнородными или наполовину родными).

Дарить без налогообложения родным и близким можно и недвижимость. Если же дарение происходит между посторонними физическими лицами, то оно не облагается налогом только лишь в случае, когда дар не является недвижимостью, транспортом, ценными бумагами, долей в бизнесе, паем.

- Одаряемый указывает свой доход от дарения в декларации в разделе доходов, не подлежащих налогообложению.

- Даритель может не включать дарение в налоговую декларацию, так как никакого дохода он не получает.

- Налоговые органы, на основании 23-й гл. НК, имеют право запросить у сторон, принимающих участие в акте дарения, документы, подтверждающие родственные или семейные связи.

Права супругов при дарении

Исходя из налогового кодекса, супруги обладают правами членов семьи и по п. 18.1 ст. 217 освобождаются от уплаты налогов при получении даров друг от друга. Основанием для освобождения от НДФЛ является свидетельство о браке.

- Если семья создана на добровольных началах без официального заключения брака, то никаких льгот гражданским супругам не положено.

- Также будет взиматься налог при дарении между бывшими супругами, находящимися в официальном разводе на момент подписания дарственной.

- Если же дарственная была оформлена тогда, когда супруги ещё состояли в официальном браке, но в течение текущего налогового периода они успели развестись, при подаче налоговой декларации налог с одаряемого разведённого супруга удержан не будет.

Налоговый вычет при приобретении недвижимости у родственников

А вот ст. 220 НК в п. 5 ничего хорошего в плане налогового возврата близким родичам и к ним приравненным взаимозависимым лицам не сулит:

Сделки купли-продажи между родными и взаимозависимыми лицами не дают право на налоговый вычет приобретателю недвижимости или ее доли.

Кто попадает под действие ст. 220 НК

Минфин рекомендует при определении права на налоговый вычет родственниками считать всех поголовно родичей, перечисленных в ГК ст. 1142 – 1145, то есть и двоюродных братьев, сестёр, дедушек, прадедушек, внучатых племянников и т.д.

В то же время Минфин намекает, что запрет налогового вычета в п.5 ст. 220 касается только договора купли-продажи, но не остальных сделок. Поэтому если недвижимость перейдёт от одного лица к другому по договору уступки прав (цессии), то налоговый вычет в этом случае не запрещён.

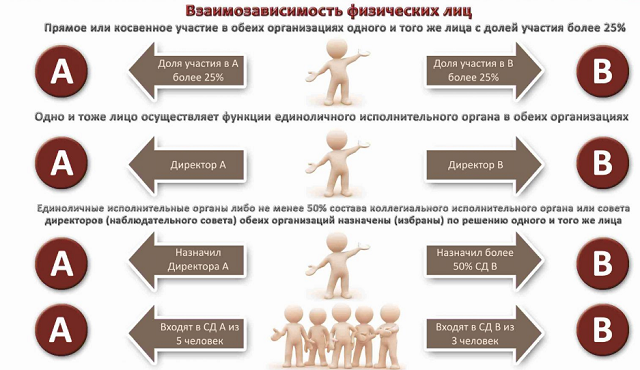

Кто такие взаимозависимые лица

Ст. 20, в также ст. 105.1 НК даёт следующее определение зависимых друг от друга лиц:

Взаимозависимые – все юридические и физические лица, которые в силах повлиять на сделку, взаимную деятельность, производственный процесс, экономические результаты и т.д.

Родные супруга (или супруги) не являются близкими родственниками для другой половины:

- например, муж не сможет продать своей жене имущество с правом налогового вычета, зато спокойно может продать его теще, то есть матери жены;

- также можно будет воспользоваться правом имущественного вычета, производя сделки с зятьями, свекрами, деверями, золовками, сватами, кумовьями и т.д и т.п.

Кумовство и дальние родственники – это вообще находка, которая всегда помогала отмывать деньги в разнообразных коррупционных схемах и находить всевозможные лазейки в налоговом кодексе. Похоже, она оказалось полезной и здесь.

Перечень физических взаимозависимых лиц (ст. 105, п.2):

- близкие родственники и члены семьи физического лица (супруг/супруга, родители (или усыновители), дети (или усыновлённые), родные и неполнородные братья и сестры, опекуны и подопечные);

- лица с должностными связями.

Налог от продажи в сделках между близкими родственниками

В отличие от покупателя, продавец при сделках с родственниками и взаимозависимыми лицами не теряет право на имущественный вычет.

Размер его определяется п.2, пп.1, ст. 220 НК от дохода, полученного при продаже имущества, и варьируется в значениях, не превышающих:

- 1 млн. руб (при продаже, дома, земельного участка, дачи, квартиры, комнаты);

- 250 000 руб. – при продаже иного недвижимого и движимого имущества (кроме ценных бумаг).

(В пп.2, п.2 допускается, вместо вычета, уменьшение налогооблагаемой базы на величину расходов, по которой было приобретено собственником данное имущество).

Но налоговый вычет может быть предоставлен только в том случае, если имущество находилось в собственности продавца меньше трёх лет.

Напомним, что в этом случае, продавец будет обязан заплатить налоги с продажи, даже если имущество было продано тому, кто считается близким родственником. Таким образом получается, что налоговый имущественный вычет для продавца является компенсацией за потери, которые он несёт из-за выплаченного налога с продажи имущества раньше трехгодичного срока с момента его приобретения.