При покупке недвижимости или строительстве своего дома можно получить приятный бонус из налоговых органов в виде полного или частичного возврата уплаченного ранее налога. Но только в том случае, если гражданин добросовестно каждый год подает декларацию о доходах по форме НДФЛ-3 и получает разрешение из налоговой инспекции. Таким образом стимулируется гражданская сознательность населения и легализация трудовой деятельности. Как предоставляется налоговый вычет при покупке квартиры?

- Налоговый имущественный вычет: кто имеет право на него

- Величина налогового вычета при покупке недвижимости

- Вычет за один налоговый период

- Можно ли вернуть всю переплату по налогам сразу

- Вычет предоставляется только, если подана декларация

- Налоговый вычет при покупке квартиры: изменения в 2018 г.

- Субъективное значение налогового вычета

- Налоговый вычет с банковских процентов

- Некоторые особенности НИВ

- Налоговый вычет для несовершеннолетних

- Возврат налога для пенсионеров

- Когда налоговый вычет запрещён

Налоговый имущественный вычет: кто имеет право на него

Правом на налоговый имущественный вычет (НИВ) обладают все налогоплательщики Российской Федерации, которые при определённых условиях приобретают или продают недвижимость на территории РФ в полную или долевую собственность, являются соучастниками уставных фондов, жилищно-строительных кооперативов и других сообществ.

К ним относятся граждане:

- продающие имущество либо его долю, в том числе и в совместном уставном капитале;

- уступившие права по договору долевого участия;

- утратившие права собственника на земельный участок и на все расположенные на нем постройки и объекты в пользу государства;

- купившие недвижимость (или её долю);

- ведущие строительство;

- выплачивающие проценты по кредиту, взятому на покупку жилья, земельного участка или на возведение собственного дома.

Право на возврат налога возникает, как только у налогоплательщика на руках появляются правоподтверждающие и правоустанавливающие документы:

- свидетельство прав собственника или выписка из ЕГРН;

- документ на долевое участие (правоустанавливающий) + акт о сдаче с подписью приемной комиссии;

- свидетельство на земельный участок.

Заметьте, что вычет после покупки квартиры в ипотеку на вторичном рынке можно начать получать сразу после регистрации прав собственника, то есть с первого года выплаты кредита.

- Если же квартира покупается по ДДУ в новостройке, основание для налогового возврата появится только при завершении строительства и подписания комиссией приемочного акта.

- Аналогично и при строительстве своего дома: документы на возврат налога (разрешение на строительство, документы на земельный участок, договор со строительной фирмой, смету расходов) можно будет подать только тогда, когда дом будет построен и зарегистрирован в Росреестре.

- Право на возврат налога при приобретении земельного участка возникает при регистрации прав собственника на построенный дом.

Величина налогового вычета при покупке недвижимости

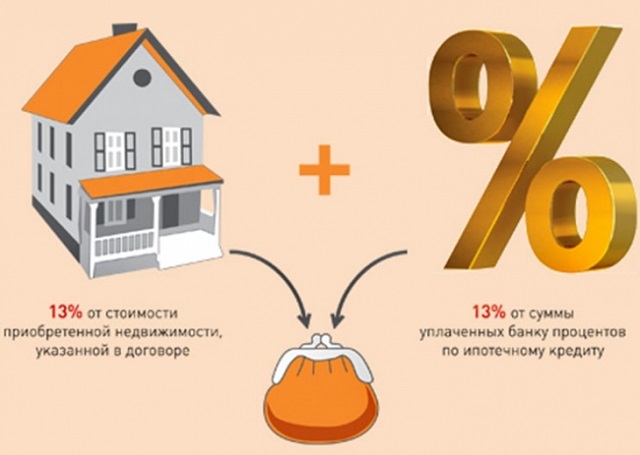

Налоговый имущественный вычет (НИВ) в РФ равен налогу НДФЛ (в настоящее время – 13 %), взятому от стоимости затрат на приобретаемые объекты. НИВ не может быть больше установленного законом значения, действующего в тот налоговый период (НП), когда впервые появилось право на вычет (с 2014 г. НИВ = 0,13 * 2000000 = 260 0000 руб.). Если НИВ за первый НП не покрывает всей суммы, остаток переносится на последующие НП до тех пор, пока НИВ не будет выплачен полностью.

- Так, если планка НИВ установлена на уровне 2 млн. руб., то даже если квартира была куплена за 3 млн. руб., начиная с 2014 г., налогоплательщику будет возвращено не 390 тыс., а 260 тыс. руб.

- Если же стоимость затрат на покупку квартиры (дома, участка) составила 1,5 млн. руб., то подлежит возврату 13% от 1,5 млн., т.е. 195 тыс. руб

До 2008 г. предельная сумма НИВ составляла 13% (0,13) от 1000000 руб и равнялась 130 тыс. руб. Поэтому если квартира стоимостью 2 млн. руб. была куплена и оформлена до 2008 г., то вычет на неё будет не 260, а 130 тыс. руб. При этом нет никакой разницы, когда будет подана декларация с указанием НИВ, даже если в 2014 г. или 2018 г.

Вычет за один налоговый период

Но есть ещё одно, более приоритетное ограничение – это размер НДФЛ, уплаченного за налоговый период, из которого устанавливается постулат:

Вычет (величина возвращённого налога) за определённый период никогда не может превышать сумму выплаченного за это же время налога.

При маленьком доходе удерживается и соответствующий налог, из-за чего выплата положенного НИВ может затянуться надолго.

Можно ли вернуть всю переплату по налогам сразу

Единовременно получить весь положенный вычет за один налоговый период нельзя, если он больше НДФЛ.

Вычет – это просто освобождение от налога (или уменьшение суммы налога) на какой-то период:

- если основание для НИВ указывается в налоговой декларации, он сразу учитывается, и итоговой суммой налога может оказаться ноль;

- если вычет оформляется после подачи декларации, нужно написать заявление на возврат налога на счет налогоплательщика и указать в нем сумму переплаты (см. Видео в конце).

Поясним на примере.

Борис уехал на заработки из г. Саратова в Новый Уренгой в 2010 г. В 2011 г. он взял кредит 2,5 млн. руб. по договору долевого участия на 5 лет на покупку квартиры в новостройке Саратова. Зарплата Бориса на момент открытия кредита составляла 100 тыс. руб. в месяц. Дом был сдан в эксплуатацию в 2014 г., а в 2016 году Борис полностью погасил займ и вернулся в родной город. В Саратове он устроился на новую работу с зарплатой 30 тыс. руб. и подал документы в налоговую инспекцию на получение налогового вычета. Борис надеялся, что ему возвратят положенные по закону 260 тыс. (13% от 2 млн.) сразу же. Однако инспекторы разъяснили ему, что возврат налога будет произведен в течение 6 лет, если зарплата останется неизменной:

- первые 5 лет будет возвращено 234 тыс. руб. путём полного освобождения от НДФЛ в размере 46800 руб. ежегодно;

- в 6-й год налог будет уменьшен на 26 тыс. руб.

Правы ли налоговики? Да, так как вычет производится только на основании поданной налоговой декларации (п.7 ст. 220 НК). Например, если декларация подана до 15 апреля 2018 г., и в ней налогоплательщик заполняет графу «Предоставить НИВ», указывая основания для него, то возврат налога предоставляется за период – 2017 г.

Однако если бы Борис проявил оперативность и подал на налоговый вычет сразу же, как только был сдан дом, то есть в 2014 г., пока его зарплата была еще высока, выплата была бы предоставлена в течении двух лет: НИВ за 2014 г. составил бы 156 тыс. руб, а за 2015 – 104 тыс. руб.

Вычет предоставляется только, если подана декларация

Подавайте на налоговый вычет сразу же после регистрации собственности. Не слушайте советы тех, кто предлагает заявлять о возврате налога при погашении кредита, якобы из-за того, чтобы не подавать лишний раз документы. НИВ предоставляется при подаче налоговой декларации, если он указан в ней, а декларация составляется в любом случае ежегодно.

Налоговый вычет при покупке квартиры: изменения в 2018 г.

В 2018 году сохранились правила, изменённые в налоговом законодательстве, с начала 2008 г. и 2 ноября 2013 г. постановлением правительства РФ N 306 ФЗ. Эти даты считаются точками, разделяющими условия возврата налога. Налоговый вычет за квартиру, приобретенную до 2008 г., до 2014 г. и начиная с 2014 будет разным в каждом случае:

- до 2008 г. максимально возможная сумма, с которой производился НИВ, составляла 1 млн. руб.;

- начиная с 2008 г. сумма, на которую предоставляется НИВ, увеличена до 2 млн. руб.;

- с 2014 г. произошли сразу два важных изменения:

- налоговый вычет больше не относится к объекту недвижимости, а имеет субъективное значение;

- ограничивается сумма возврата налога при выплате банковских процентов за кредит.

Рассмотрим подробнее последние нововведения.

Субъективное значение налогового вычета

Начиная с 2014 г. налоговый вычет не ограничивается количеством объектов, и теперь его можно взять на один, два, три и более объектов. Главное, чтобы не был превышен допустимый лимит в 2 млн. руб. До 2014 г. взять НВ можно было только на один объект.

Ограничиваются же права субъекта: он может воспользоваться НИВ в размере полного лимита (с 2014 г. – 2 млн.руб.) только один раз. Исключение – квартира, приобретенная в ипотеку: в этом случае появляется право на вычет с уплаченных банку процентов.

Налоговый вычет с банковских процентов

До 2014 г. сумма, по которой можно было производить налоговый вычет никак не ограничивалась. Начиная с 2014 г., допустимое величина суммарных процентов ограничена 3 млн. руб. Все, что поверх этой суммы, налоговому возврату не подлежит. (п.1, пп. 4, ст. 220).

А теперь примеры:

- Светлана и Рома купили в 2016 г. квартиру в Воронеже за 1,5 млн. руб., получив вычет в размере 195 тыс. руб. В 2018 г. они решили приобрести дом в одном из областных сел за 700 тыс. Могут ли супруги повторно воспользоваться НИВ?

Ответ: да, так как в первый раз вычет был израсходован не полностью. Однако НИВ с покупки дома составит не 91, а 65 тыс. руб (остаток от максимальной суммы 260 тыс. руб.).

Но стоит изменить всего лишь одну дату – покупку первой квартиры, на 2013 г., как ответ будет отрицательным: до 2014 г. можно было производить возврат налога только на один объект. Это значило бы, что своё право на НИВ супруги уже использовали, и вычет больше им не положен.

- Константин купил дом за 1 млн. руб. и оформил его в собственность в 2013 г. В 2016 г. он приобрёл земельный участок за 1,5 руб. под строительство. В 2018 г., когда был построен второй дом, Константин решил воспользоваться вычетом, получив его сразу за два объекта – первый дом и земельный участок. Сможет ли он это сделать?

К сожалению, нет. Константину придётся выбрать между первым и вторым объектом:

- Если он решит взять вычет за дом, то получит 130 тыс. руб. и использует своё право на НИВ, которое в 2013 г. было возможно только для одного объекта, хотя разрешенный лимит будет реализован лишь наполовину.

- Возврат налога за земельный участок составит 195 тыс. руб, поэтому Константину будет выгоднее воспользоваться НИВ со второго объекта.

Но если бы покупка дома состоялась в 2014 г., Константин смог бы получить НИВ за оба объекта по 130 тыс. руб. за каждый.

Некоторые особенности НИВ

Кроме стоимости покупки квартиры, под вычет попадают расходы на ремонтные отделочные работы и строительные материалы. Но это возможно, если в ДДУ будет указано приобретаемое жильё как объект незавершённого строительства.

НИВ предоставляется при подаче всех необходимых правоустанавливающих, подтверждающих права собственников и платёжных документов:

- договоры купли/продажи, ДДУ;

- свидетельства собственности;

- приходные ордера, чеки, банковские выписки и т.д.

НИВ на проценты по кредитам возможен лишь на один объект.

Налоговый вычет для несовершеннолетних

Родители несовершеннолетних до 18 лет имеют право использовать НИВ для приобретения недвижимости в собственность своим детям, но здесь есть нюансы:

- покупка должна быть только за свои средства;

- если будет использована вся сумма (260 тыс. руб), повторно воспользоваться вычетом для своих нужд родители не смогут.

Возврат налога для пенсионеров

У пенсионеров-налогоплательщиков есть возможность переноса остатка налогового имущественного возврата на несколько предшествующих налоговых периодов назад, но всего не более трёх лет.

Когда налоговый вычет запрещён

Возврат налога при покупке квартиры запрещается, если:

- стоимость покупки возмещается работодателем, за счёт материнского капитала, при помощи государственной субсидии;

- в сделке принимают участие физические лица, зависящие друг от друга: родственники, трудовые партнёры и совладельцы, лица, находящиеся под общим контролем со стороны других лиц