Земельный налог (ЗН) является одним из обязательных для собственников земельных участков (ЗУ) и тех, кому они принадлежат на правах постоянного пользования или владения. Этому вида налогообложения посвящена в НК 31 глава. Согласно ст. 387 НК РФ, земельный налог, налоговые ставки и льготы устанавливаются:

- налоговым кодексом;

- законами субъектов РФ (Москвы, С-Петербурга и Севастополя);

- нормативно-правовыми актами ОМСУ (органов местного самоуправления) муниципальных образований (МО).

В данной статье рассмотрим:

- Кто является налогоплательщиком?

- Что является объектом налогообложения и налоговой базой по земельному налогу?

- Каковы налоговые ставки и льготы?

- Как рассчитывается налог на землю?

Приведём также формулы и примеры расчёта.

- Земельный налог: субъекты и объекты налогообложения, налоговая база, ставки и льготы

- Субъекты налогообложения

- Объекты налогообложения

- Налоговая база и её определение

- Когда учитывается изменение кадастровой стоимости

- Налоговый, отчётный период и налоговые ставки

- Льготы налогообложения

- Полное освобождение от налога

- Как рассчитать земельный налог в 2018 году

- Где найти кадастровую стоимость участка

- Земельный налог для физических лиц

- Порядок начисления налогов

- Как рассчитывается ЗН за период владении

- Земельный налог при изменении кадастровой стоимости

- Пример расчета земельного налога для физического лица

- Повышательные коэффициент за долгострой

- Когда нужно платить налоги

- Как рассчитывается земельный налог при авансовых платежах

Земельный налог: субъекты и объекты налогообложения, налоговая база, ставки и льготы

Субъекты налогообложения

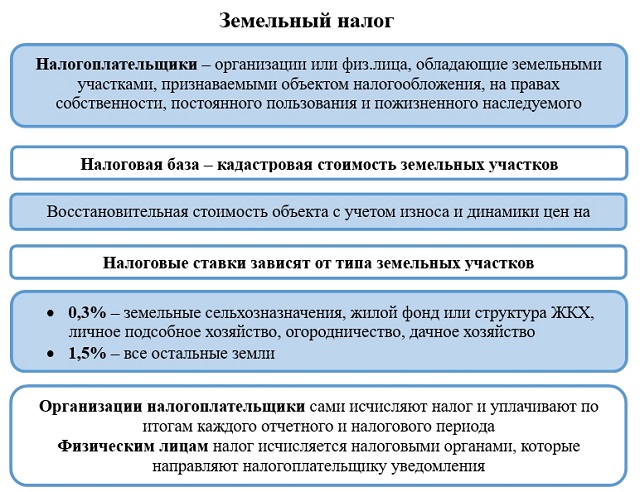

Налогоплательщиками, на основании ст. 388 НК РФ, признаются юридические и физические лица – собственники земельного участка, а также владельцы и пользователи ЗУ, в чьём владении или пользовании данный земельный участок находится бессрочно.

Платить земельный налог не нужно тем, у кого ЗУ находится в аренде или во временном безвозмездном пользовании.

Объекты налогообложения

Облагаются налогом, согласно со ст. 389 НК, земельные участки, находящиеся в границах субъектов РФ и муниципальных образований.

Не облагаются налогом, в соотв. с законами РФ, земельные участки:

- Изъятые из оборота.

- Ограниченные в обороте:

- занятые объектами культурного наследия, в т. ч. и всемирного, историко-культурными, археологическими памятниками, музеями-заповедниками;

- ЗУ, на которых находятся государственные объекты водного фонда.

- Входящие в состав земель лесного фонда.

- ЗУ, на которых расположены многоквартирные дома.

Налоговая база и её определение

Налоговой базой (НБ) по земельному налогу является КС – кадастровая стоимость объекта налогообложения, установленная на начало налогового периода (НП), то есть первое января (ст. 391 НК РФ).

- Для новых земельных участков, образованных в течение НП налоговой базой считается КС на момент регистрации ЗУ в ЕГРН.

- Если земельный участок занимает территории разных МО, то высчитываются налоговая база каждой доли ЗУ: кадастровую стоимость всего ЗУ нужно умножить на отношение площади доли к общей площади земельного участка.

- Также отдельно определяется налоговая база для каждой доли, если общей долевой собственностью обладают несколько лиц, или на каждой доле ЗУ установлена своя налоговая ставка.

Когда учитывается изменение кадастровой стоимости

Изменение КС в течении налогового периода учитывается:

- при исправлении ошибок, допущенных при расчете КС;

- по решению суда или комиссии, рассматривающих споры относительно кадастровой стоимости;

- если изменение КС явилось результатом перевода ЗУ из одной категории в другую.

В остальных случаях изменение кадастровой собственности на протяжении всего налогового периода для определения НБ в расчёт не принимается.

- Налогоплательщики юридические лица (организации) самостоятельно определяют КС по сведениям ЕГРН.

- Налоговая база для физических лиц определяется налоговыми органами по сведениям, поступившим из ЕГРН.

Налоговый, отчётный период и налоговые ставки

Налоговый период равен календарному году (ст. 393 НК).

Отчётный периоды – первый, второй и третий кварталы. Отчетные периоды по решению властей могут не устанавливаться.

Налоговые ставки устанавливаются в соответствии со ст. 394 НК следующего размера:

0,3% от КС:

- ЗУ на землях сельхозназначения или в зонах поселения, предназначенных для с/х производства;

- ЗУ под ЛПХ (личное подсобное хоз-во), СНТ (садоводческое некоммерческое тов-во), ОНТ (огородническое некоммерческое тов-во), животноводство;

- ЗУ жилого фонда и занятые объектами ЖКХ;

- земельные участки, используемые в целях обороны и безопасности, в пограничной и таможенной зонах.

1,5% – все остальные ЗУ.

Льготы налогообложения

На основании ст. 391 НК, налоговый вычет в размере кадастровой ст-ти 600 м2 площади ЗУ предоставляется, согласно п. 5 ст. 391, следующим лицам:

- героям СССР и РФ;

- инвалидам первой-второй группы;

- детям-инвалидам, а также инвалидам с детства;

- ветеранам и инвалидам ВОВ и боевых действий;

- лицам, попадающим под действие социальных программ защиты, пострадавших в результате катастроф на ЧАЭС и ПО “Маяк”;

- лицам, которые работали в подразделениях особого риска, участвуя в испытаниях атомного оружия и ликвидации последствий ядерных аварий на военных объектах;

- лицам, ставшими инвалидами или заболевшими лучевой болезнью в результате испытаний ядерного оружия (установок) или космических аппаратов и техники;

- пенсионерам и лицам, достигшим пенсионного возраста, находящимся на пожизненном содержании.

Налоговый вычет может быть применён только в отношении одного из участков, находящихся в собственности, бессрочном владении или пользовании налогоплательщика. Уведомить налоговые органы о выбранном участке нужно не позднее 1 ноября календарного налогового года.

Если налоговый вычет по размеру превышает налоговую базу, то она считается равной нулю.

Полное освобождение от налога

Освобождаются от земельного налога, согласно ст. 395 НК РФ, следующие организации и физические лица в отношении земельных участков, на которых расположены объекты, связанные с их профессиональной, уставной или иной деятельностью:

- УИС (учреждения уголовно-исполнительной системы);

- организации, обслуживающие автодороги государственного значения;

- общественные всероссийские орг. инвалидов:

- в отношении участков, на которых осуществляется пр-во или реализация товаров (кроме подакцизных), при этом численность работников-инвалидов должна быть не менее 50% от всей численности работников, а на оплату труда инвалидов должно уходить не менее 25% от всего фонда оплаты;

- в отношении ЗУ, используемых организацией инвалидов для лечебно-оздоровительных, образовательных, культурных, спортивных, информационных целей, отдыха, реабилитации и социальной адаптации;

- религиозные организации;

- орг. народных художественных промыслов, находящиеся на землях исконного пребывания этих промыслов;

- физические лица и общины, относящиеся к малым северным, сибирским и дальневосточным народам;

- судостроительные организации, находящиеся в промышленных ОЭЗ (особых экономических зонах) в качестве резидентов сроком на 10 лет;

- другие организации, являющиеся резидентами ОЭЗ сроком на 5 лет;

- организации, являющиеся участниками СЭЗ (свободных экономических зон), согласно договору об экономической деятельности в данных зонах, сроком на три года, с момента возникновения прав на земельный участок;

- управляющие компании, находящиеся на территории инновационного центра “Сколково”, в соответствии с ФЗ “Об ИЦ “Сколково”.

Налоговые льготы в отношении судостроительные организаций, резидентов ОЭЗ и СЭЗ прекращаются, в случае раздела или объединения ими земельных участков, по отношению к вновь образованным в результате реорганизации ЗУ.

Как рассчитать земельный налог в 2018 году

Расчёт земельного налога производится по кадастровой стоимости и налоговой ставке, установленными на начало налогового периода государственными или муниципальными органами.

Формула расчёта земельного налога:

Сн = KС x Нст. (1), где

- Сн – сумма налога;

- КС – кадастровая стоимость налогооблагаемого земельного участка;

- Нст. – налоговая ставка, действующая на данной территории в отношении категории земли, к которой принадлежит ЗУ.

Чтобы рассчитать земельный налог в 2018 году, нужно найти кадастровую стоимость участка на 01.01. 2018 г. и умножить ее на ставку налога на землю (изменение ставки может произойти при переводе земли из одной категории в другую и по решению органов власти).

Где найти кадастровую стоимость участка

Узнать кадастровую стоимость ЗУ и налоговую ставку можно по калькулятору земельных участков. На открывшейся карте необходимо по адресу найти свой участок и кликнуть по нему. Калькулятор покажет, сколько стоит участок, и налоговую ставку.

- Также уточнить КС можно, заказав выписку из ЕГРН.

- Если имеется на руках кадастровый паспорт, то в нем тоже есть сведения о КС, однако они могут быть устаревшими.

Земельный налог для физических лиц

Физическим лицам, собственникам, владеющим или пользующимся ЗУ на постоянной основе, нет нужды самостоятельно считать налог. Налоговые органы формируют документ, который содержит в себе и кадастровую стоимость, и ставку налога на землю, и посылают его по адресу налогоплательщика. Пересчитать ЗН можно, чтобы удостовериться в правильности начислений.

При возникновении льгот физическое лицо должно сообщить об этом в налоговые органы, чтобы они произвели правильные начисления налога на землю.

Порядок начисления налогов

На расчетную сумму налога влияет ряд факторов (ст. 396 НК РФ):

- собственник владел участком неполный налоговый период (то есть не 12 месяцев);

- в течение года изменилась кадастровая стоимость (причины, по которым это возможно, указаны в гл. Налоговая база и её определение);

- участок был реорганизован (разделён на несколько или объединен с другими), в результате чего произошли изменения площади налогооблагаемого ЗУ;

- у налогоплательщика появилось право на льготы (налоговый вычет).

Налоговая расчетная сумма при этом будет представлять из себя сумму налогов за периоды, в которых имеются различные условия кредитования.

Как рассчитывается ЗН за период владении

Участок может быть приобретен или отчужден в любое время налогового года, поэтому встает необходимость посчитать ЗН за тот период, когда имеются права на ЗУ. Формула расчета земельного налога при этом такова:

Сн = KС x Нст. х Квл., (2)

где Квл. – коэффициент периода владения, равный Мвл./12 (отношение количества полных месяцев владения Мвл. к 12 месяцам).

Таким образом, чтобы посчитать, сколько нужно платить за землю, необходимо налог за полный налоговый период умножить на коэффициент периода владения.

Земельный налог при изменении кадастровой стоимости

В формуле необходимо будет учитывать и коэффициент периода владения Квл., и два значения кадастровой ст-сти. Рассчитывается налог Сн1 за период владения участком по старой КС и налог Сн2 за оставшийся период владения после изменения КС, затем обе величины складываются. Алгоритм расчета таков:

Сн = Сн1 + Сн2;

Сн1 = КС1 х Нст. х Квл.1 = КС1 х Нст. х Мвл.1/12

Сн2 = КС2 х Нст. х Квл.2 = КС2 х Нст. х Мвл.2/12

Сн = КС1 х Нст. х Мвл.1/12 + КС2 х Нст. х Мвл.2/12 = Нст. (КС1 х Мвл.1/12 + КС2 х Мвл.2/12), (3)

где:

- Сн – полная сумма налога;

- Нст. – ставка налогообложения;

- КС1 – кадастровая стоимость до её изменения;

- КС2 – новое значение КС;

- Мвл.1 – кол-во месяцев владения участком по старой КС;

- Мвл. 2 – кол-во месяцев владения участком по новой КС.

Чтобы рассчитать земельный налог при условиях изменения кадастровой стоимости участка и неизменной налоговой ставки, нужно размер ставки умножить на сумму произведений старой и новой кадастровой стоимости на соответствующие им коэффициент периоды владения.

Пример расчета земельного налога для физического лица

- Гражданин Петров приобрёл 10 соток земли (1000 м2) для ИЖС 17 марта 2018 г.

- Кадастровая стоимость земли по состоянию на 01.01.2018 г. – 500 000 руб.

- Налоговая ставка – 1.5%.

- 05.09.2018 г. Петрову решением ВТЭК была присвоена вторая группа инвалидности, то есть у него возникло право на вычет в размере кадастровой ст-ти 600 м2 ЗУ.

Какой налог за землю ему нужно будет заплатить?

В расчете необходимо учесть:

- кол-во полных месяцев* владения составило составило 9 мес.;

- из них 5 месяцев льготы у Петрова отсутствовали;

- оставшиеся 4 месяца кадастровая стоимость изменилась из-за налогового вычета, то есть составила: КС2 = КС1 х S2/S1= 500000 х 400/1000 = 200000 руб. , где S2 – оставшаяся площадь участка, подлежащая налогообложению после налогового вычета (1000 – 600).

Сумму налога рассчитаем по ф-ле (3):

Сн. = 1,5/100 х (500000 х 5/12 + 200000 х 4/12) = 0.015 х (208333 + 66667) = 4124 руб.

* Кол-во полных месяцев подсчитывается в соответствии с п. 7 ст. 396 НК РФ.

Повышательные коэффициент за долгострой

Внимание! Налог за земельный участок, на котором ведётся жилое строительство (кроме ИЖС), рассчитывается с повышательным коэффициентом 2 в течение трёх лет строительства. Если стр-во завершилось раньше истечения трёх лет, переплата по налогу возвращается. Если стр-во затянулось более трёх лет, то за годы сверх трёхлетнего периода налог будет начисляться с коэффициентом 4.

Когда нужно платить налоги

- Налоговая декларация должна быть подана не позднее 01.02 года, который следует за налоговым истёкшим периодом (ст. 398 НК).

- Налоги за год обычно платят в сроки, установленные местными властями, но не раньше срока установленными для подачи декларации.

- Налогоплательщики-физлица должны уплатить ЗН не позже 01.12 года, следующего за истёкшим налоговым периодом, то есть они могут уплатить земельный налог фактически в течение всего следующего года.

- Налоги юридических лиц платятся в виде авансовых платежей (п. 2 ст. 397 НК), если нормативные акты не предусматривают иного. При этом производятся платежи за три квартала, а налог по итогам налогового периода представляет из себя разницу между расчетным налогом за год и авансовыми платежами (п. 5 ст. 396 НК).

Как рассчитывается земельный налог при авансовых платежах

Авансовые платежи за 1-й, 2-й и 3-й кварталы рассчитываются как ¼ от налога за полный налоговый период.

Пример расчета налога на землю для юридических лиц

- Компания приобрела земельный участок с кадастровой стоимостью 1200000 руб., зарегистрировав права собственности 15 марта 2018 г.

- Ставка по налогу 1,5%.

- Рассчитать авансовые платежи и платеж по итогам года.

Так как регистрация прав произошла до 15 включительно, март считается полным месяцем для уплаты налогов, а значит коэффициент периода владения Квл. равен 10/12.

- Налог за полный налоговый период КС х Нст. = 1200000 х 1,5% = 18000 руб.

- Расчетная сумма налога за 2018 г. равна:

- Сн. = 1200000 х 1,5/100 х 10/12 = 14994 руб.

- Авансовый платёж за 1-й квартал (так как компания владела участком только один месяц первого квартала, в расчете использован коэффициент периода владения ⅓):

- Сав.1 = ¼ х 1200000 х 1,5/100 х ⅓ = 1500 руб..

- Авансовый платеж за второй и третий квартал Сав.2 и Сав.3 составит ¼ х 1200000 х 1,5/100 = 4500 руб.

- До первого февраля 2018 г. компания должна будет заплатить остаток налога:

- Сост. = 14994 – 1500 – 4500 – 4500 = 4494 руб.

Заключение

Для того чтобы правильно рассчитать налог на землю, необходимо:

- Изучить ст. 387 – 398 налогового кодекса РФ.

- Ознакомиться с местными нормативно-правовыми актами, касающимися налоговой ставки, льгот и даты подачи декларации.

Рассчитывать земельный налог нужно с учетом коэффициентов владения, изменения кадастровой стоимости и ставки в течение налогового периода, а также налогового вычета и иных льгот.