Собирать ли деньги на собственную квартиру или воспользоваться возможностью взять кредит в банке – это вопрос, как и прежде, волнует многих. Потратить ли всю свою молодость в съемном, не очень обустроенном жилище или влезть в долги, но получить более комфортные условия и свое родное помещение, где ты будешь полноценным хозяином? Накапливать ли средства потихоньку, скрупулезно считая каждый рубль, или не раздумывая особо, жить сегодняшним днем? Что лучше – ипотека или копить?

Что выгоднее – ипотечный кредит или накопить средства на квартиру

На этот вопрос можно найти самые противоречивые ответы:

- большинство склоняется к тому, что выгоднее все-таки ипотека из-за высокой инфляции, больших арендных расходов и т.д.;

- есть противоположные мнения, судя по которым, ипотека приводит к очень большим переплатам.

По-своему правы обе стороны, так как все относительно, и при определенных условиях ипотека может быть действительно выгоднее, а при каких-то нет.

Когда ипотека – лучший вариант?

Для человека, работающего в мегаполисе, где дорогая арендная плата, и мечтающего купить недорогое жилье в пригородной зоне эконом-класса, ипотека может быть более приемлемым вариантом, чем накопительство и съемное жилье.

Докажем это путем расчета, причем не будем брать за основу те мнимые 7% инфляции, на которые гипотетически будет якобы каждый год дорожать жилье. Откуда такая уверенность, когда на рынке все еще переизбыток предложений, а проценты по ипотеке понизились пока не сильно, в основном в рамках льготных программ?

- Одна из них – для многодетных семей, предоставляет право 6% ставки по ипотеке в течение трех, пяти (иногда 8 лет). Оставшийся период платы по кредиту осуществляются по ставке рефинансирования 9.5%.

- Также уменьшает бремя ипотечных выплат право на налоговый вычет.

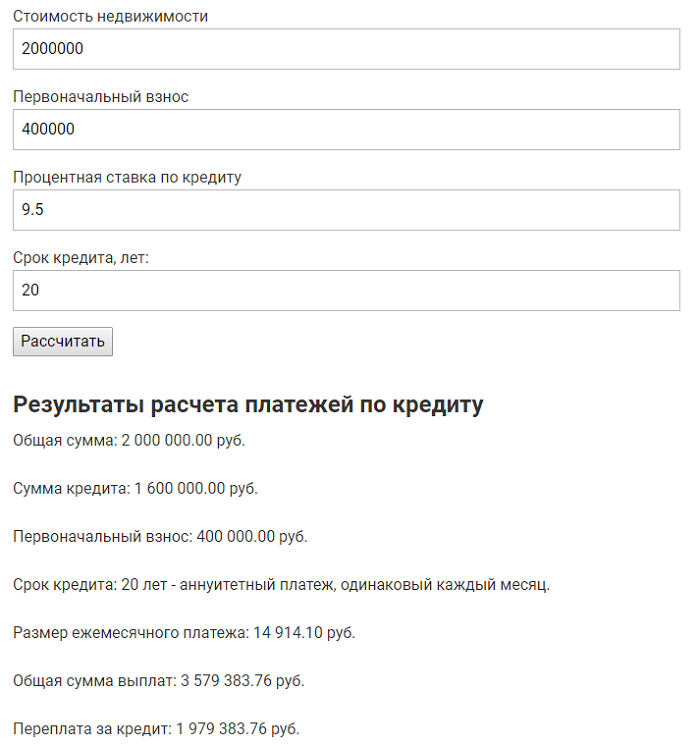

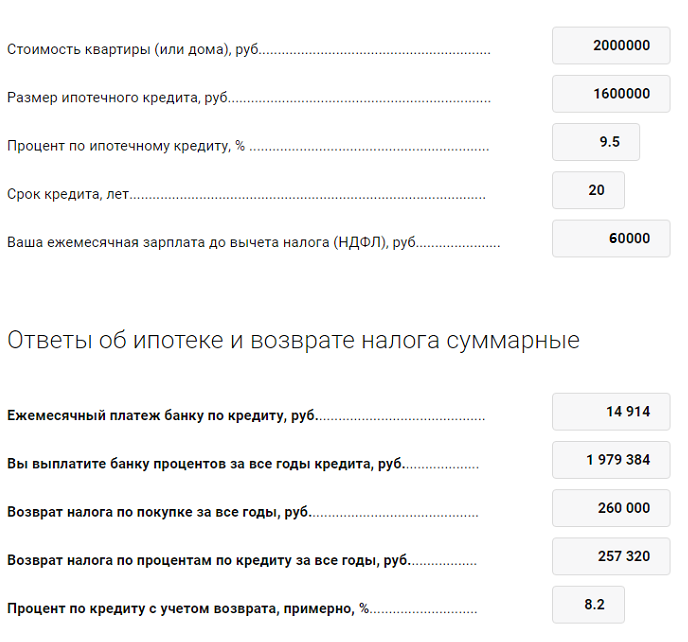

Произведем расчеты для квартиры стоимостью 2000000 руб, с первоначальным взносом 20%, банковским процентом 9.5, сроком кредитования – 20 лет:

Срок 20 лет выбран для уменьшения бремени ежемесячных выплат по ипотеке:

- в нашем случае кредит берет молодая семья на общих основаниях, суммарный доход которой составляет 60000 – 70000 руб;

- супруги платят за арендную плату 30 тыс. руб. в месяц;

- семья накопила за несколько лет 400000 руб. и намерена посчитать, что для нее выгоднее – положить на депозит эту сумму, либо взять кредит в банке на 20 лет, отдав свой капитал в качестве первоначального взноса.

Что лучше – депозит и аренда или ипотека

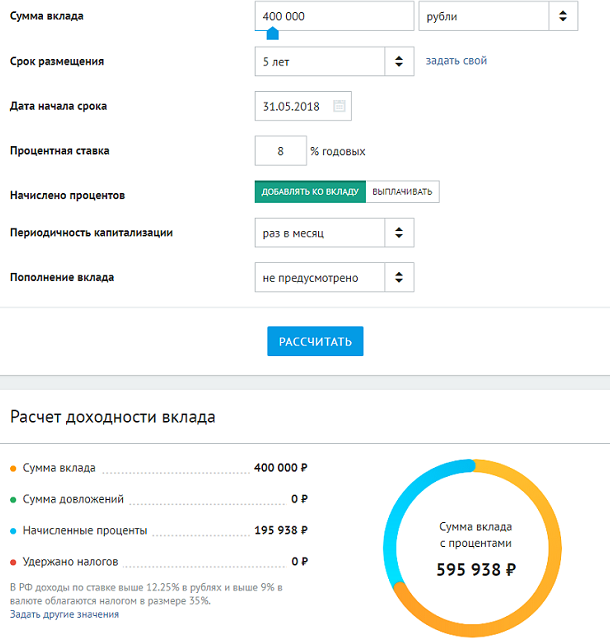

Депозиты бывают с возможностью пополнения и без него. Средняя депозитная ставка в 2018 составляет 8% годовых. Максимальный срок вклада – 5 лет.

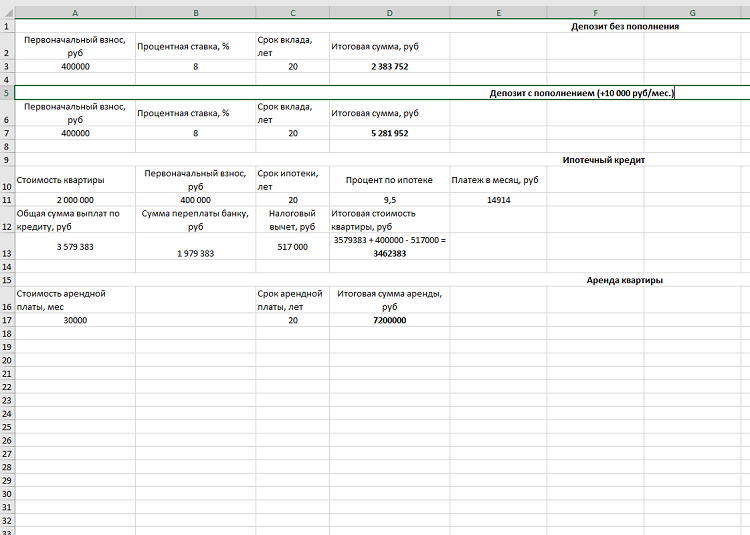

Рассчитаем суммарную прибыль по депозиту, используя депозитный калькулятор, вначале для вклада без пополнения:

- через 5 лет сумма на счету составит 595938 руб.;

- за 20 лет, при условии трехкратного продления договора, сумма будет 2 383 752 руб.

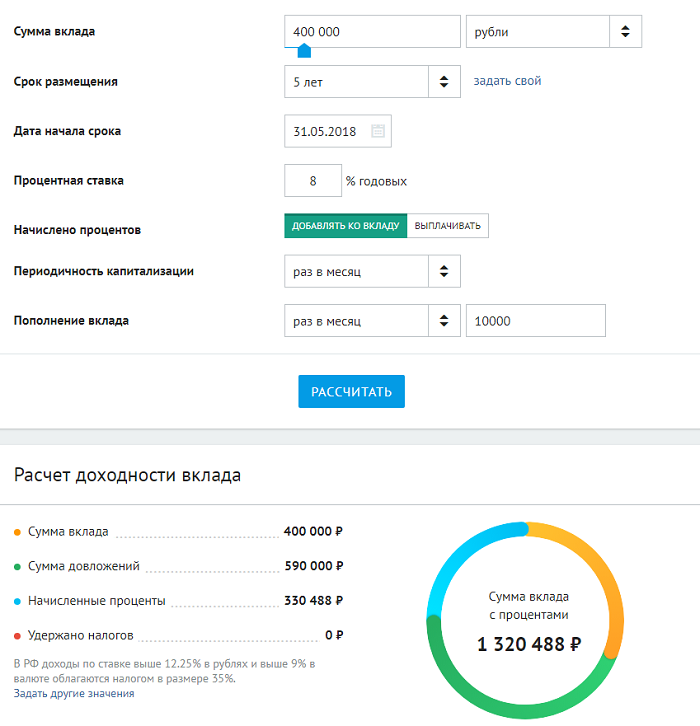

Теперь рассчитаем доход семьи при открытии вклада с возможностью пополнения 10000 руб/мес. через 5 лет и через 20:

- он будет 1 320 488 руб и 5 281 952 руб соответственно.

Учтем суммарный налоговый вычет за весь период кредитования, который также определим по калькулятору: суммарный вычет (по сумме кредита и по процентам) составит 517000руб.

Теперь можно подсчитать, во сколько обойдется семье квартира, суммируя выплаты по кредиту, первоначальный взнос и вычитая налоговый вычет: получится 3 462 383 руб.

Подобьем расходы по аренде за 20 лет и сопоставим все наши расчеты в итоговой таблице:

Приступаем к анализу:

- Депозит в сумме первоначального ипотечного взноса без возможности пополнения в течение двадцати лет принесет недостаточно прибыли, чтобы покрыть расходы по аренде – 7 200 000 руб. которые более чем в два раза превышают ту цену, которая заплачена за ипотечную квартиру. Но при вычитании суммы депозита из арендной платы эта разница уменьшается и составляет уже 4 816 248 руб /3 462383 = 1.4.

- А вот если открыть депозит на ту же сумму плюс пополнять его ежемесячно на 10000 руб, то чаша весов уже склоняется в сторону накопления: вычитаем из аренды сумму депозита, и получаем наши расходы на жилье за 20 лет в сумме всего 1 918 048 руб, в то время как суммарная стоимость ипотечной квартиры оказывается в 1.8 раз дороже. При этом на депозите после покупки жилья может остаться еще достаточно средств.

Конечно, схема расчета гипотетическая, и в ней есть слабые места:

- невозможность предсказать цены на квартиры и депозитные ставки за такой большой период;

- нужна все равно начальная сумма, чтобы открыть банковский вклад;

- доходы семьи должны быть достаточно стабильными и высокими, чтобы их хватало на арендную плату, коммунальные платежи, пополнение вклада, питание и т.д.

Суммарный доход в 600000 р. в крупном мегаполисе для семьи может оказаться недостаточным.

В каком случае намного выгоднее открывать накопительный вклад

Чем дороже квартира, тем невыгоднее для заемщика ипотека. Для представителей среднего и крупного класса безусловно выгоднее открывать банковские депозиты.

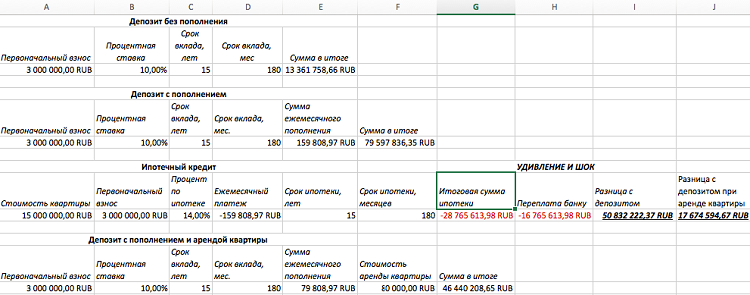

Посмотрите, какая колоссальная разница возникает, если имеющий высокие доходы человек намеревается купить себе квартиру за 15 000 000 руб. (расчеты приведены с более высокими банковскими ставками – 10% и на 15 лет).

Сравните минусовые потери по ипотеке с наращиванием в плюс денежной суммы на депозитах:

- без пополнения;

- с ежемесячным пополнением в размере почти 160000 руб;

- с вычетом арендной платы и пополнением каждый месяц около 80 тыс. руб.

Разница между депозитом с наполнением и итоговой стоимостью ипотеки составляет…более 50 млн. руб., а при вычете дорогой аренды (80 тыс. руб) – 17 млн.

Выводы

- Ипотека остается выгодной в основном для малообеспеченного населения, которое может также надеяться на разнообразные льготные программы и государственную поддержку. Идеальный вариант для ипотеки – небольшая квартира эконом-класса и скопленный за два-три года начальный взнос.

- Минусы ипотечного жилья в создании большой несвободы для человека порой на 20 – 30 лет, привязке его к банку, страхе потерять работу или здоровье. Для нервных, чересчур восприимчивых людей ипотека может оказаться слишком тяжелым испытанием, поэтому им лучше выбрать пусть менее выгодную, но более свободную и спокойную аренду.

- Плюсы в осознании того, что эта квартира уже твоя, и ты можешь прописаться в ней, делать ремонт, не зависеть от хозяина жилья, не выкидывать деньги на ветер в виде арендной платы.

- Время же для того, чтобы ипотека дорогого жилья стала выгодной, пока еще не пришло, и состоятельному человеку гораздо выгоднее положить свои деньги на депозит, чем покупать квартиру в кредит.

Видимо, когда банковские проценты понизятся до 1 – 3%, вопрос брать ипотеку или копить отпадет сам собой.