Налоговое правонарушение, согласно ст. 106 НК РФ – это противоправное действие (либо бездействие), приведшее к нарушению налогового законодательства. К видам налоговых правонарушений можно отнести:

- представление в инспекцию федеральной налоговой службы (ИНФС) заведомо неверных сведений о доходах;

- утаивание доходов;

- занижение налоговой базы;

- нарушение сроков подачи декларации или уплаты налога и т.д.

Несут ответственность за налоговые правонарушения организации и физические лица, начиная с 16 лет. За небольшие правонарушения может быть назначен штраф, либо начислена пеня. За более тяжкие преступления, например, сокрытие доходов на протяжении большого периода времени, использование мошеннических схем по отмыванию денег и др., помимо расследования ФНС, открываются другие дела, в зависимости от состава преступления – уголовные, административные и иные. Бывают также обстоятельства, исключающие либо смягчающие вину налогоплательщика. В этих случаях физическое лицо или организация может направить ходатайство в налоговую о снижении штрафа или полном освобождении от него. Рассмотрим при каких обстоятельствах подобное возможно.

- При каких условиях можно подать ходатайство в налоговую

- Неправомерное привлечение к ответственности

- Признание вины

- Обстоятельства, исключающие вину при налоговом правонарушении

- Смягчающие обстоятельства

- Налоговые санкции

- Срок давности налоговых правонарушений

- Срок давности взыскания штрафа

- Как составить ходатайство об уменьшении штрафа

- Образец ходатайства об уменьшении штрафа в налоговую

- Ходатайство в налоговую об отмене штрафа

При каких условиях можно подать ходатайство в налоговую

Подать ходатайство в налоговую можно при неправомерном привлечении к ответственности физических лиц и организаций, либо при наличии обстоятельств, смягчающих или исключающих вину.

Неправомерное привлечение к ответственности

Привлечь к ответственности налогоплательщика можно только на основаниях, предусмотренных кодексом и при установленном факте правонарушения. Нельзя при этом привлечь кого-то дважды за одно и то же налоговое правонарушение (п. 2 ст. 108 НК РФ).

- Привлечение к ответственности не освобождает ни физическое лицо, ни организацию от уплаты причитающихся по закону налогов (сборов или страховых взносов). То есть надо заплатить все долги, не дожидаясь результатов расследования, по которым может быть назначено дополнительное наказание.

- Презумпция невиновности действует и в налоговом законодательстве: налогоплательщик не может быть признан виновным, пока его вина не будет доказана. При этом подозреваемое лицо не должно доказывать собственную невиновность. Налоговые органы обязаны собрать факты, доказывающие налоговое преступление.

- Если сомнения в виновности привлеченного к ответственности лица так и не преодолены, данное лицо считается невиновным (п. 6 ст. 108 НК РФ).

Таким образом основанием для подачи ходатайства или жалобы на действия работников налоговых органов может быть неправомерное привлечение лица к ответственности:

- если нарушен протокол о привлечении к ответственности (отсутствие состава преступления и вины лица);

- лицо уже привлекалось ранее по поводу данного правонарушения;

- решение признать лицо виновным ИНФС приняла без достаточного количества фактов и при наличии сомнений;

- при истечении срока давности;

- если в момент правонарушения лицу не исполнилось 16 лет;

- правонарушение произошло при операциях с имуществом, принадлежащим иностранным компаниям, задекларировавшим свои активы и счета (п. 2 ст. 109 НК РФ).

Признание вины

Виновным признается лицо, совершившее правонарушение:

- умышленно, то есть с сознанием противоправности своих действий или наступивших последствий;

- по неосторожности, то есть без осознания вины и тяжести последствий.

Организация признаётся виновной, в зависимости от формы вины должностных лиц (представителей), допустивших преступное деяние или бездействие (ст. 110 НК РФ).

Обстоятельства, исключающие вину при налоговом правонарушении

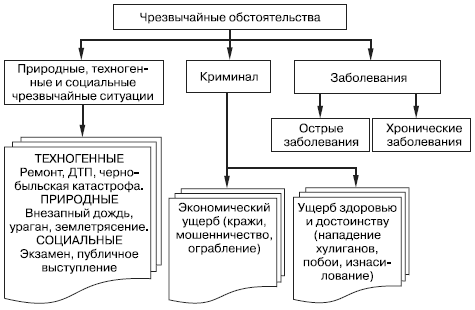

К обстоятельствам, исключающим вину, на основании ст. 111 НК, относятся:

- Стихийные бедствия и чрезвычайные обстоятельства (непреодолимой силы), если они являются неоспоримыми, подтверждёнными в СМИ или другими источниками фактами. В этом случае лицо не может быть привлечено к ответственности (п. 2 ст. 111).

- Совершение правонарушения в неконтролируемом состоянии, когда не даётся отчёт поступкам и действиям, например, при психических расстройствах, в бреду и иных болезненных состояниях.

- Действия налогоплательщика в пределах своей компетенции по письменному пояснению или мотивированному мнению налоговых органов, при условии:

- наличия документов, подтверждающих факты мониторинга со стороны ИНФС;

- достоверности информации, переданной данным лицом в ИНФС, на основании которой были даны налоговыми органами письменные пояснения и представлено мотивированное мнение.

- Иные обстоятельства, исключающие вину лица в данном правонарушении.

Смягчающие обстоятельства

Смягчающие обстоятельства, хоть и не освободят правонарушителя от ответственности, но помогут уменьшить вину и вдвое снизить штраф, если они обусловлены законом, либо если их сочтут убедительными и примут во внимание ФНС или суд.

Вину за налоговые правонарушения могут смягчить, согласно ст. 112 НК РФ, следующие смягчающие обстоятельства:

- стечение сложных личных (семейных) обстоятельств (например, плохое состояние здоровья или инвалидность, наличие детей или иждивенцев, тяжёлое материальное положение, долги по ипотеке и др.);

- принуждение к совершению преступления под угрозами или под влиянием зависимости от лица, принуждающего к совершению правонарушения (например, начальник под угрозой увольнения заставляет бухгалтера фальсифицировать данные, подаваемые в ИНФС);

- тяжёлое материальное положение правонарушителя;

- другие обстоятельства, которые суд признает смягчающими.

Смягчающим обстоятельством может быть также признано добровольное исправление налогоплательщиком ранее предъявленных им в налоговые органы неверных сведений до привлечения его к ответственности.

Наличие аналогичного правонарушения в прошлом признаётся отягчающим обстоятельством, а значит наказание, устанавливаемое законодательством, может быть ужесточено.

Налоговые санкции применяются ИНФС или судом, в зависимости от смягчающих или отягчающих обстоятельств. Лицо, подвергшееся налоговому взысканию, находится под санкцией в течении года с момента вступления в силу судебного решения.

Налоговые санкции

- Согласно ст. 114 НК РФ, штраф может быть уменьшен в два раза, если найдётся хотя бы одно смягчающее обстоятельство.

- И наоборот, наличие такого отягчающего обстоятельства, как рецидив налогового правонарушения, карается увеличением штрафа на 100%, то есть также в два раза.

Срок давности налоговых правонарушений

Налоговый правонарушитель не может быть привлечён по закону к ответственности, если с момента правонарушения прошло три года (ст. 113 НК РФ).

Срок давности применяется ко всем правонарушениям, кроме:

- грубого нарушения правил учета доходов/расходов: отсутствие счетов-фактур, неправильный бухгалтерский учёт материальных и нематериальных активов, денежных и финансовых средств (ст. 120 НК РФ);

- неуплаты налога или недоплата в результате неправильного вычисления или умышленного занижения налоговой базы (ст. 122 НК).

При этом неуплата или недоплата налога не признается правонарушением для ответственного участника консолидированной организации, если ему были предоставлены неверные сведения для составления налогового отчёта.

Течение срока давности налогового нарушения может быть приостановлено, если привлекаемое к ответственности лицо препятствовало проведению проверок со стороны налоговых органов. Возобновление течения срока давности происходит с момента исчезновения обстоятельств, препятствующих проведению проверок.

Срок давности взыскания штрафа

- Штрафы за уплату или неполную выплату налога в установленный налоговым законодательством срок, а также пени устанавливаются на основании ст. 46, 47 НК РФ.

- Налоговые органы имеют право обратиться в суд, если налогоплательщик не уплатит налог, взносы, штрафы и пени в установленный срок (ст. 48 НК).

Заявление в суд с просьбой взыскать неуплату может быть подано в течение 6 месяцев, после того как истёк срок исполнения обязательств погасить штраф (ст. 115 НК).

Как составить ходатайство об уменьшении штрафа

После получения уведомления из налоговой инспекции о наложении санкций в течение 10 дней физлицо или организация могут попросить (при наличии смягчающих обстоятельств) снизить штраф. Для снижения штрафа в ИФНС на имя начальника подаётся ходатайство о снижении штрафа в произвольной форме, в котором указывают:

- название и реквизиты налогового уведомления о штрафной санкции;

- результаты налоговой проверки;

- смягчающие обстоятельства и документы их подтверждающие;

- просьба снизить штраф.

Заявление должно быть подписано, а если подаётся юридическим лицом, то и заверено печатью ИП (организации).

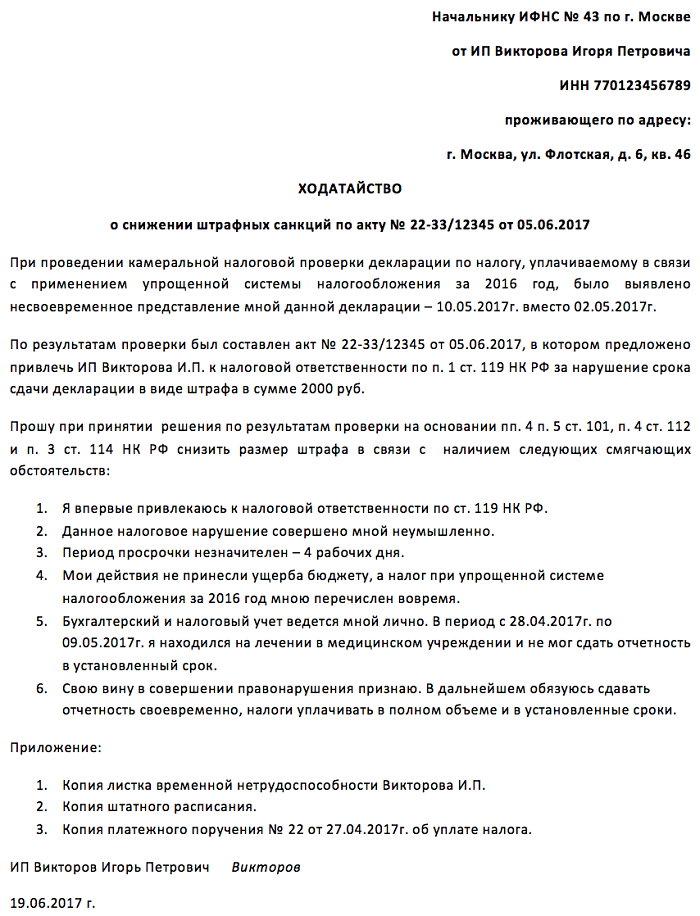

Образец ходатайства об уменьшении штрафа в налоговую

В ниже приведённом образце ИП просит уменьшить штраф за просрочку на несколько дней подачи отчета.

В качестве смягчающих обстоятельств указываются:

- первичность и неумышленный характер правонарушения;

- небольшой срок просрочки.

- отсутствие бухгалтера в штате и нахождение в больнице, что помешало сдать отчет вовремя.

Если первые два фактора не входят в список смягчающих обстоятельствах, перечисленных в ст. 112, то третий фактор может быть отнесен к чрезвычайным обстоятельствам, исключающим вину. Следовательно, предпринимателю нужно подавать ходатайство не на уменьшение, а на полную отмену штрафа.

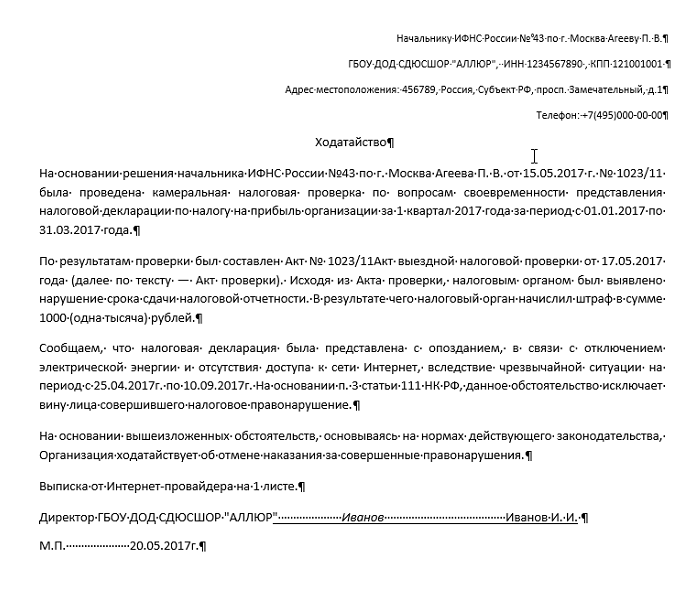

Ходатайство в налоговую об отмене штрафа

Следующий пример: образец ходатайства об отмене штрафа

Как видно из заявления, организации затянула с подачей налоговой декларации, в результате чего была оштрафована на 1000 руб. Однако причиной просрочки названо отключение электроэнергии и отсутствие интернета по причине чрезвычайно ситуации. Если организации предоставит документ, подтверждающий этот факт, например, информацию в СМИ, справку от поставщика электроэнергии или иные доказательства, то данное обстоятельство может быть признано исключающим ответственность, в соответствии с п. 1 ст. 111 НК РФ. Тогда штрафные санкции будут отменены.

Заключение

Налогоплательщик может быть освобожден от ответственности, если привлечение к ней произошло на незаконных основаниях или при рассмотрении дела выяснились обстоятельства, исключающие ответственность лица.

При наличии хотя бы одного смягчающего обстоятельства, штраф может быть уменьшен в два раза. Поэтому если налогоплательщик может указать и подтвердить смягчающие обстоятельства, ему следует написать ходатайство в налоговую о снижении штрафа.