Справка о налоге на доходы физического лица (НДФЛ) становится постепенно неотъемлемой частью жизни каждого гражданина, желающего заниматься легальной деятельностью без утаивания своих заработков. Делиться доходом с государством мы не привыкли, тем не менее скрупулезно вычитываем все новое в законодательстве, посвящённое льготам. Одной из льгот является возврат НДФЛ или налоговый вычет – возмещение части затрат налогоплательщика при покупке недвижимого имущества, пользовании банковским кредитом, плате за образование, медицинское обслуживание и других обстоятельствах. Однако, чтобы получить право на льготные налоговые вычеты, необходимо быть исправным налогоплательщиком – регулярно подавать в налоговую инспекцию грамотно составленную декларацию, известную также как справка 3 НДФЛ. Что это за справка, где взять её, и как правильно произвести заполнение декларации?

- Налоговая декларация гражданина РФ – справка 3 НДФЛ

- Чем 2 НДФЛ отличается от 3 НДФЛ?

- Инструкция по заполнению 3 НДФЛ: вначале прочти, а потом заполни

- Общие требования по заполнению справки 3 НДФЛ

- Содержание декларации

- Как заполнить титульный лист

- Возмещение НДФЛ или налоговый вычет

- Кто имеет право на налоговый вычет

Налоговая декларация гражданина РФ – справка 3 НДФЛ

Со справкой НДФЛ мы уже сталкивались, но только с формой №2.

Чем 2 НДФЛ отличается от 3 НДФЛ?

Необходимость в справке 2 НДФЛ возникает у тех, кто оформляет пенсии, визы, берет кредиты в банках. Часто это становится краеугольным камнем: официально человек якобы не работает, однако доходы у него есть – как выдать ему кредит? Многие кредитные организации придумали специальную уловку – справку по форме банка, в которой доходы заемщика подтверждаются его нелегальным (или полулегальным работодателем). По сути она мало чем отличается от справки 2 НДФЛ, ведь заказывать её также приходится по месту работы, однако доходы работника при этом указываются не из налоговой декларации, а из финансовых документов самого предприятия.

Однако большинство банков требуют справку о доходах 2 НДФЛ, составленную по всей форме, а некоторые (в особенности иностранные кредитные организации) – еще и справку 3 НДФЛ. Это неудивительно: наличие налоговой декларации отметает все сомнения банка по поводу легитимности доходов заемщика.

Главные различия между обеими справками:

- справка 2 НДФЛ служит для подтверждения доходов гражданина по запросам различных учреждений;

- справка 3 НДФЛ – добровольное заявление гражданина в налоговые органы о своих доходах;

- 2 НДФЛ не нужно самостоятельно заполнять, она заказывается и выдается в учреждении, где работает лицо;

- налоговую декларацию 3 НДФЛ необходимо заполнять собственноручно.

Иногда это вызывает затруднение, так как форма 3 НДФЛ предельно стандартная:

- законом федеральной налоговой службы (ФНС) предписываются правила заполнения декларации 3 НДФЛ – каждого раздела, листа, поля;

- в декларации применяются специальные коды (налоговых органов, стран, документов, категорий налогоплательщиков, видов дохода и т.д.);

- малейшая ошибка – документ будет возвращен на корректировку.

Такая требовательность существует, потому что обработка документов ведётся электронным методом.

Прежде чем подать декларацию, изучите правила заполнения 3 НДФЛ: лучше немного помучиться и один раз правильно составить, чем семь раз составлять и корректировать присланные обратно бумаги.

Инструкция по заполнению 3 НДФЛ: вначале прочти, а потом заполни

Форма налоговой декларации была утверждена в 2014 г. (последняя редакция документа изменена в 2017 г.) на основании приказа ФНС N MMB – 7-11/671 @.

Документ содержит:

- общие требования по заполнению;

- правила заполнения титульного листа;

- правила заполнения каждого раздела и листа;

- приложения с кодами.

Если разобраться сразу, то составить декларацию очень легко. Взять бланк для декларации можно непосредственно в налоговых органах или распечатать на сайте ФНС.

Общие требования по заполнению справки 3 НДФЛ

Разрешается заполнять форму вручную:

- при этом допускается только синий или черный цвет чернил;

- каждый символ должен занимать одну ячейку;

- написание букв – печатными символами.

При печатном способе заполнения формы:

- наличие рамок в ячейках необязательно;

- печатать можно только с одной стороны листа;

- шрифт – Courier New, размер 16 – 18.

Каждой единице декларации соответствует одно поле из определенного количества ячеек. Исключение – даты и дроби:

- дата занимает три поля, разделенных точками (день и месяц – два поля по две ячейки, год – одно из четырёх ячеек);

- дроби занимают два поля, которые разделены косой чертой ( / ) либо точкой (.): первое поле для числителя (целой части), второе – знаменателя (дробной части).

В незаполненных ячейках необходимо поставить прочерк (-).

Налоговые суммы указывается в рублях без копеек, округление производится в меньшую (если остаток < 50 коп.) или в бОльшую (если остаток > 50 коп.) сторону.

Если доходы или расходы налогоплательщика в иностранной валюте, они пересчитываются в рублях по курсу НБ

В самом верху титульного листа необходимо указать:

- код территориальной единицы по ОКТМО;

- ИНН (только для ИП).

Все заполненные страницы должны быть пронумерованы (номер занимает поле из трёх ячеек – 001, 002 и т.д.)

Содержание декларации

Декларация должна содержать:

- титульный лист;

- раздел 1 с общей суммой налога, подлежащей выплате в госбюджет или возврату из госбюджета;

- раздел 2 с перечислением доходов, подлежащих налогообложению (НО) и суммарных налоговых выплат* по доходам с разной ставкой налогообложения;

- лист А – для доходов физических лиц (не предпринимателей и не лиц с адвокатской и частной практикой), полученных налогоплательщиком (НП) на территории РФ;

- лист Б – аналогичные доходы, но за пределами РФ;

- лист В – для доходов от предпринимательской, адвокатской и частной деятельности;

- лист Г – все доходы, которые не подлежат налогообложению;

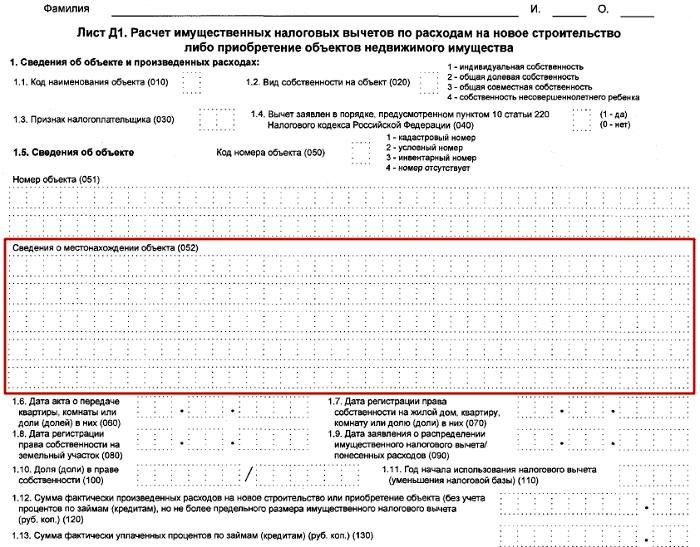

- лист Д1 – сумма имущественного налогового вычета* при покупке недвижимости (жилого помещения, земельного участка), затратах на строительство, погашении банковских кредитов и целевых жилищных займов;

- от листа Д2 до Ж – различные налоговые вычеты (другие имущественные, профессиональные и социальные вычеты);

- лист 3 – налоги с дивидендов, полученных при финансовых операциях.

*Доходы по банковским вкладам не облагаются налогом.

* Право на имущественный налоговый вычет определяется ст. 220 налогового кодекса РФ.

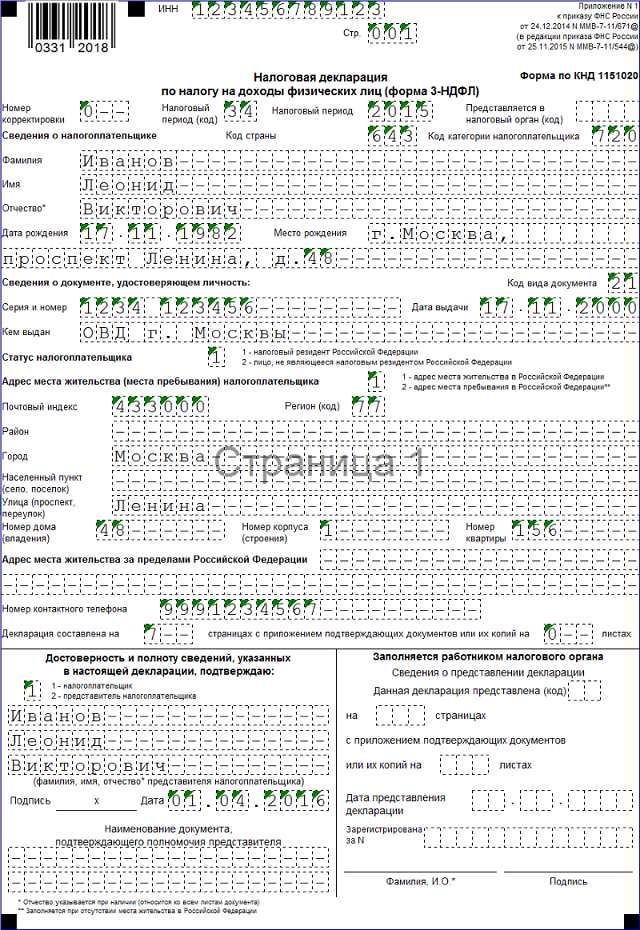

Как заполнить титульный лист

Заполнять его совсем не сложно: важно ничего не пропустить и указать правильно все коды. В графах титульного листа указываем:

- налоговый период – год, за который подаётся декларация;

- корректировочный номер декларации: если составляется впервые – это будет 0–, при возврате декларации на доработку – указывается какая по счёту корректировка: 001, 002 и т.д.;

- код налогового органа;

- код страны (по ОКСМ) – если лицо не является гражданином РФ, указывается код государства, выдавшего паспорт;

- код категории НП (находим в приложении закона о форме декларации), например:

- физлицо, являющееся ИП – 720;

- другое физлицо – 760;

- нотариус – 730;

- адвокат – 740;

- физлицо ИП в области с/х и фермерства – 770.

- сведения о налогоплательщике (ФИО, код документа, статус: для резидентов РФ – 1, нерезидентов – 2; телефон).

В конце титульного листа:

- указывается количество страниц декларации и прилагаемых документов;

- подтверждается достоверность сведений:

- если подтверждение производится самим налогоплательщиком, ставиться код 1;

- если представителем – 2 (при этом заполняются поля с данными представителя);

- при подтверждении достоверности сведений налогоплательщиком декларация подписывается и ставится дата им лично, при подтверждении достоверности представителем – подпись под декларацией и дату проставляет представитель;

- поле в правой нижней части титульного листа заполняется налоговым инспектором.

Затем заполняются остальные разделы и листы декларации.

Скачать образец заполненной справки 3 НДФЛ.

Заполнению подлежат не все листы, а только нужные для конкретного налогоплательщика. Как заполнять разделы и листы – смотрите в законе о форме налоговой декларации.

После того, как справка 3 НДФЛ составлена, можно уснуть, наконец, и как уверяют налоговые службы, сон будет спокойным и глубоким.

В заключение ещё раз о тех льготах, которые даёт справка НДФЛ (как 2-я форма, так и 3-я).

Возмещение НДФЛ или налоговый вычет

Все слышали о налоговом вычете, но не все знают, что эти деньги не являются некоей субсидией и не выдаются наличными. Налогоплательщику просто уменьшают сумму налога при наличии оснований для налогового вычета.

Сумма налогового вычета за календарный период определяется по общей формуле налогообложения (13 % от затрат налогоплательщика), но она не может быть больше уплаченного налога за тот же период, то есть если вы заплатили ноль налогов, то нулевой вычет и получите.

Налоговый вычет при ипотечном займе состоит из вычета по телу кредита и вычета из выплаченных банку процентов, но он не может быть больше 13 % от 2 млн. руб. (кредит) и 13 % от 3 млн. (проценты).

Кто имеет право на налоговый вычет

Право на возврат НДФЛ в размере 13 % имеют следующие налогоплательщики:

- те, кто приобрёл недвижимость или ведёт строительство помещения;

- взял ипотечный кредит или целевой жилищный займ;

- потратил свои деньги на образование или лечение;

- заплатил страховые взносы в ПФ;

- произвел инвестиции;

- отдал часть средств на благотворительность.

Декларация содержит информацию не только о ваших доходах, но и о тех расходах, которые подлежат возмещению, поэтому не забывайте вносить расходы в справку 3 НДФЛ, чтобы получить налоговый вычет.

Надеюсь, все сомнения о пользе налоговой декларации развеяны, а данная статья поможет правильно и с первого раза составить справку 3 НДФЛ. Удачи!