Наверняка каждый, кто когда-то брал кредит или становился вкладчиком банка, вначале сталкивался с понятием «банковская процентная ставка»:

Процентная ставка – это сумма, выраженная в процентном измерении, которая устанавливается банком за пользование кредитом и выплачивается за определенный период – год, квартал или месяц.

- Если деньги кладутся на текущий банковский счет или депозит, вкладчик является кредитором банка, а сам банк – заемщиком.

- Если клиент занимает деньги у банка (берет кредит), то кредитором теперь является банк, а клиент – заемщиков.

Знание этих простых истин избавит от комплексов, которые населению внушают банки, разъясняя им многокилометровые формулы расчетов процентов с биномами Ньютона, факториалами, сложными корнями, степенями и прочей математической лабудой сложностью.

- Процентная ставка определяет цену денег

- Историческая справка о ставках

- Виды ставок

- Фиксированные и плавающие ставки

- Декурсивные и антисипативные ставки

- Как рассчитать ссудный процент и сумму наращивания

- Компаундинг на примере расчета

- Дисконтирование

- Расчеты при плавающей ставке

- Расчеты сложных процентов

- Размер ставки и инфляция

- Реальная цена денег

- Финансовая безграмотность населения выгодна банкирам

Процентная ставка определяет цену денег

В любом из этих двух случаев процентная ставка имеет оценивающее денежное измерение: какими будут сбережения вкладчика или банка через месяц, год или несколько лет.

Процентная ставка по депозитам вкладчиков обычно ниже ставки по банковским кредитам. В этом заключен основной заработок банковских и финансовых учреждений – взять деньги по меньшей цене и распорядиться ими, переодолжив по более высокой.

Для вкладчиков же депозит – это в основном способ сохранения денежных средств, а не заработка, так депозитные ставки сейчас низки, а в некоторых банках Европы они даже отрицательные.

Базовая процентная ставка – это наименьший кредитный процент, предоставляемый крупным надежным кампаниям и клиентам. БПС обычно устанавливается центральными банками.

Историческая справка о ставках

Исторические размахи ставок впечатляют:

- В Германии, например, базовая процентная ставка колебалась в диапазоне от 90% до 2% в периоды 1920 – 2000 гг.

- В Великобритании – 0,5 – 15% в 1989 – 2009 гг.

- В США ставка ФРС США в 1954 – 2008 гг варьировала между 19 % и 0.25 %.

- В Зимбабве в период гиперинфляции 2007 г. кредитная ставка доходила до 800 %.

Виды ставок

Фиксированные и плавающие ставки

Процентные ставки бывают:

- Фиксированными – неизменными в течение определенного срока.

- Плавающими – изменяемыми и периодически пересматриваемыми банком, в зависимости от некоторых показателей.

Так, классическим показателем является LIBOR – средняя ставка лондонской межбанковской кредитной биржи.

Многие банки определяют плавающую ставку по формуле: LIBOR + n, где n – фиксированная ставка конкретного банка.

Банки России могут ориентироваться на независимую индикативную ставку, например, MosPrime Rate.

Кредитополучателю на растущем рынке кредитных ставок выгодней брать кредит по фиксированной процентной ставке.

Декурсивные и антисипативные ставки

По времени выплаты ставки бывают:

- декурсивными – выплачиваемыми в конце вместе с возвратом кредита;

- антисипативными – выплачиваемыми авансом при предоставлении кредита.

Декурсивные ставки выгодны для заемщиков, а антисипативные – для кредиторов, но банки обычно действуют в своих интересах:

- проценты на депозитах рассчитываются декурсивным способом,

- кредитные – антисипативным: при выдаче кредита сразу определяется суммарный процент, который затем делится на количество периодов (обычно месяцев).

Декурсивный и антисипативный способы используются при подсчете простых и сложных процентов, когда первоначальная сумма капитала в каждом отчетном периоде меняется.

- Декурсивный способ удобно использовать при плавающих ставках.

- Антисипативный способ удобен в периоды нестабильности в качестве гаранта выплаты сложных процентов.

Декурсивную ставку еще называют ссудным процентом, так как она определяет отношение полученного дохода (процентов) к начальной денежной сумме.

Как рассчитать ссудный процент и сумму наращивания

Формула определения ссудного процента:

i = I/P (1), где:

- i (income) – ссудный процент;

- I – сумма всех начисленных за отчетный период процентов;

- P – первоначальная денежная сумма (present value).

Сумма наращивания F (future value) определяется по формуле:

F = P + i*n*P = P*(1 + i*n). (2)

Здесь n – количество расчетных периодов.

Отношение F/P – это коэффициент наращивания kn.

kn = 1 + i*n. (3)

Подсчет суммы наращивания F называется компаундингом.

Компаундинг на примере расчета

- Произведем компаундинг банковского кредита размером в 1 млн. руб., выданного под 12 % годовых (простой ставке), сроком на 10 лет по формуле (2)

F = 1000000 *(1 + 0,12 *10) = 2200000 руб.

Первоначальная денежная сумма, выданная банком в долгосрочный десятилетний кредит, часто применяемый в ипотеке, наросла на 1200000 руб., то есть более, чем в два раза.

- Рассчитать сумму наращивания можно и за небольшой период (меньше года). В этом случае формула определения F (2) преобразуется:

F = P * (1 + i * d/K) . (4)

- d – количество календарных дней, на которые взят кредит;

- K – количество дней в году, т.е. 365 или 366.

Рассчитаем наращенную сумму кредита в размере 50000 руб, выданного МФО под указанный в договоре годовую простую ставку в 15 % сроком на 91 день.

Вставив значения в формулу (4), получим:

F = 50000 * (1 + 0,15 *91/365 ) = 51870 руб.

Часто банки и МФО требуют вернуть суммы больше расчетных – это означает, что были насчитаны дополнительно скрытые проценты в виде всевозможных комиссий. Перед заключением договора следует внимательно прочитывать все его пункты в поисках незаконных способов наращивания капитала.

Аналогично можно рассчитать, сколько денег заработает вкладчик, положив деньги на депозит.

Дисконтирование

Обратная операция – расчет первоначальной суммы P по наращенной F – называется дисконтированием.

Дисконтирование считается по формуле:

P = F/ (1 + i*n). (5)

К примеру, необходимо посчитать, сколько денег P нужно положить на трехгодичный депозит с простой ставкой 10 %, чтобы накопить сумму F в размере 100000 руб.

Произведем расчет по формуле (5):

P = 100000/(1 + 0,1*3) = 76923 руб.

Расчеты при плавающей ставке

Если ставка плавающая, то наращенная сумма рассчитывается путем суммирования ставок за каждый период их изменения, и формула преобразовывается в некую абстрактную:

F = P *(1 + ∑(1…N) n*i) (6), где:

- n – период от одного до N;

- i– переменная величина ставки;

- ∑(1…N) – сумма произведений n*i за все расчетные периоды.

Выглядит страшно на первый взгляд, а как это происходит, очень легко понять по примеру:

Необходимо рассчитать наращенную сумму кредита в размере 500000, выданного на три года, с процентной ставкой за первый год – 11% годовых, если каждые полгода ставка с учетом инфляции возрастает на 1,5 %.

Используем для расчета формулу (6):

F = 500000 *(1 + 0,11 + 0.5 (0,125 + 0,14 + 0,155 + 0,17)) = 500000 * 1.405 = 702500 руб.

Обратите внимание на то, что коэффициент наращивания k, рассчитываемый при фиксированном проценте по формуле (3), при плавающем проценте определяется выражением в скобках формулы (6):

K = 1 + ∑(1…N) n*i. (7)

В данном примере его величина – 1.405.

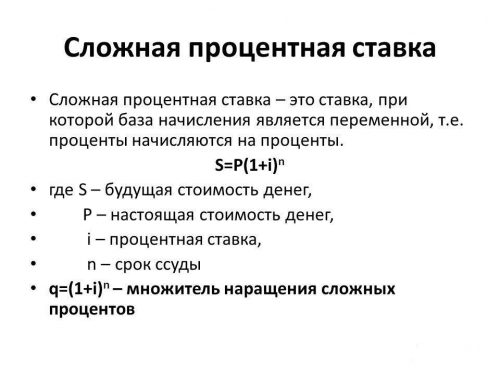

Расчеты сложных процентов

Этот метод расчета в банковской сфере используется при начислении процентов на долгосрочных депозитах, когда процент начисляется на наращенную предшествующими процентами сумму.

Формула расчета сложных процентов приведена на рисунке ниже.

Размер ставки и инфляция

Процентная ставка может быть номинальной и реальной:

- Номинальная – установленная банком.

- Реальная – с поправкой на инфляцию.

Реальная ставка i real меньше номинальной i nom на уровень инфляции π.

i real = i nom – π.

Эту формулу обычно используют при маленьком уровне инфляции. При большом инфляционном уровне расчеты производят по более сложной формуле Фишера:

i real = (i nom – π)/(1 + π).

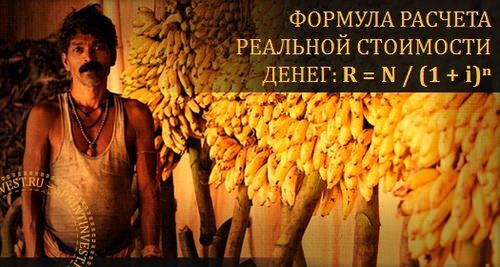

Реальная цена денег

Чтобы определить реальную стоимость денег с учетом инфляции через какое-то время, используют формулу:

R= N/(1+i)ª.

R – реальная стоимость денег;

N – номинальная стоимость;

i– инфляционная ставка;

a – количество периодов (лет, месяцев и т.д.).

Банки обычно повышают процентную кредитную ставку в периоды повышенной инфляции, закладывая ее рост в номинальную ставку. Такой шаг, помимо борьбы с понижением цены денег, дает им возможность поднять процентную ставку по депозитам, чтобы не лишиться вкладчиков.

Финансовая безграмотность населения выгодна банкирам

Иногда проценты кредитования, особенно быстрого, противоречат здравому смыслу и являются завуалированной аферой. Поэтому понимание, что такое банковский процент и как рассчитать сумму наращивания должно быть у каждого, кто хочет взять кредит.

Пользуясь финансовой безграмотностью населения, банки сегодня предлагают столь мудреные и сложные формулы расчета, которые требует калькулятора инженера или программиста. Между тем, рассчитать общую сумму кредитных выплат (она же сумма наращивания), как видно по примерам, довольно просто на обычном калькуляторе и даже на листочке. Можно считать по разным формулам выплаты по телу кредита и по процентам, но отклонения между вашими итоговыми расчетами и банковскими все равно не должны быть слишком большими. Тем более здесь приведены формулы расчета по простым, а не сложным процентам, что не противоречит принципам аннуитетных платежей, используемых сегодня при кредитовании.

Банки сегодня практически не используют дифференцированный способ погашения кредита, при котором при начислении процентов учитывается оставшаяся сумма долга, а не первоначальная. Мотивируется это якобы «заботой о клиентах»: зачем, дескать, им напрягать мозги и каждый месяц производить сложные расчеты? Таким образом и получается, что наше кредитование – одно из самых невыгодных в мире.

Давайте посмотрим, во что обходится такая трогательная опека самим заемщикам, и без того оказывающимся в долговых ямах из-за грабительского процента по ипотеке.

На калькуляторе Сбербанка посчитайте переплату по кредиту 2000000 млн. руб. сроком на 10 лет под 16 % годовых при аннуитетных и дифференцированных платежах.

Разница между первым и вторым способами составляет почти 350000руб. Согласны ли вы сэкономить эти деньги, но зато считать проценты каждый месяц? А если даже и не устраивать проверочные расчеты, а просто поверить ипотечному калькулятору? 🙂

Видео: Бешеные процентные ставки.