Рождение ребёнка – это не только радостное событие для родителей, но и основание получить небольшой бонус на его содержание от федеральной налоговой службы. Налогооблагаемую базу могут уменьшить на сумму, размер которой зависит от следующих факторов:

- какой по счёту ребёнок родился;

- является ли ребёнок инвалидом;

- обучается ли он в учебных заведениях очно;

- воспитывается ли родителями или опекунами (попечителями).

Как рассчитать налоговый вычет на ребёнка?

Налоговый вычет на ребёнка: право, условия выплаты и получения

Налоговый вычет при рождении ребёнка является разновидностью стандартного налогового вычета налогоплательщика (СНВН). Право на стандартный вычет в размере 3 тыс. или 500 руб. имеют категории налогоплательщиков, перечисленные в п.1 ст. 218 НК РФ:

- инвалиды, ветераны войны;

- “афганцы” и “чернобыльцы”;

- пострадавшие от выброса радиации на ПО “Маяк” в 1957 г. и эвакуированные оттуда (в т. ч. и дети, которые в период аварии находились ещё в утробе);

- пережившую Ленинградскую блокаду;

- семьи погибших военнослужащих и т.д.

Получить стандартный налоговый вычет лица, перечисленные в пп. 1 – 2 п.1 ст. 218 НК, могут только по одному основанию. Если у налогоплательщика возникает право сразу на несколько вычетов, то назначается максимальный из них.

Получить стандартный налоговый вычет на ребёнка (СНВР), согласно пп. 4 ст. 218 НК, можно вне зависимости от наличия оснований для предоставления других стандартных вычетов.

Например, если у инвалида или супруги погибшего военнослужащего есть дети, то они могут получить два вычета – по основанию пп. 1, и на ребёнка.

Что представляет из себя вычет на детей

Налоговый вычет на детей – дифференцированная сумма, которая вычитается ежемесячно из облагаемых налогами доходов налогоплательщика до тех пор, пока итоговая сумма доходов с начала года не станет больше 350 тыс. руб. Отмена вычета происходит с месяца, когда возникло превышение.

Говоря иными словами, это возврат налога государством за содержание детей. От других вычетов СНВР отличают такие две особенности:

- получать его весь налоговый период можно только при зарплате не более 29167 руб./мес.;

- для получения СНВР можно, помимо ИНФС, обращаться напрямую к работодателю.

Условия предоставления детского вычета

- СНВР выплачивается на каждого ребёнка до достижения им совершеннолетия, в особых случаях (если ребёнок-инвалид обучается) – до 24 лет.

- Право на вычет в размере, указанном в ст. 218 НК РФ, имеется у каждого из родителей (усыновителей/опекунов).

- Если ребёнка воспитывает один родитель (или второй супруг отказался от вычета), он может претендовать на получение СНВР в двойном размере.

- Отказаться от СНВР в пользу другого супруга нельзя в таких случаях:

- этот супруг не работает или состоит на учёте в центре занятости;

- мать находится в послеродовом отпуске или по уходу за ребёнком до полутора лет;

- один из родителей является неработающим инвалидом или пенсионером.

Пособия, выплачиваемые матерям, инвалидам, а также пособие по безработице и пенсии не облагаются налогом. Поэтому невозможен и вычет их получателям.

Размеры СНВР

Размер вычета зависит от очерёдности появления детей на свет и от других факторов.

- При рождении первого и второго ребёнка вычет предоставляется в размере 1400 руб., третьего и последующих – 3000 руб.

- СНВР в размере 12000 предоставляется:

- родителям и опекунам на детей-инвалидов до исполнения им 18 лет;

- родителям на очное обучение детей-инвалидов первой-второй групп, а также на детей, являющихся аспирантами, интернами либо ординаторами до достижения ими 24-летнего возраста.

- СНВР в р-ре 6000 руб. выплачивается опекунам/попечителям обучающихся детей-инвалидов, аспирантов и др. на основаниях, перечисленных в предыдущем подпункте.

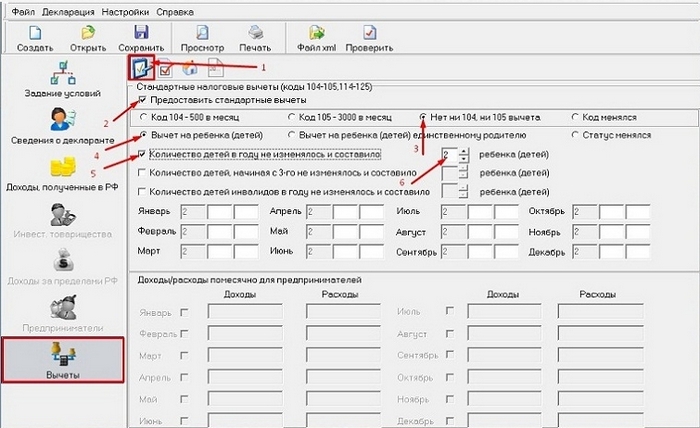

Как оформить налоговый вычет на детей

Чтобы подать на вычет, нужно правильно определить очерёдность детей и подготовить соответствующие для конкретной ситуации документы.

Если у супругов есть по одному ребёнку от предшествующего брака, то общий ребёнок будет считаться третьим, то есть на него положен СНВР в размере 3000 руб.

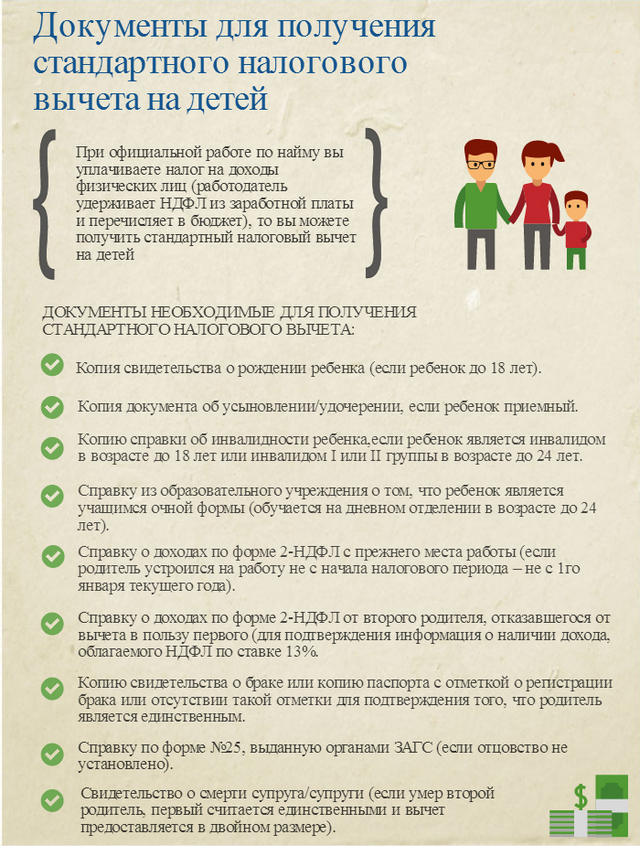

Какие документы подавать

Для получения СНВР нужно написать заявление на имя работодателя, предоставив:

- паспорт;

- копию налоговой декларации (НДФЛ-3) (можно взять в инспекции);

- справку о доходах НДФЛ-2 (выдаётся бухгалтерией по месту работы: при смене работы на протяжении одного налогового периода справка берётся также у предыдущего работодателя).

Помимо этого, могут понадобиться следующие документы:

- Для родителей и опекунов:

- документ о том, что родитель воспитывает ребёнка один;

- заявление об отказе на вычет от одного из супругов;

- справка из органов опеки и попечительства об установлении опеки;

- брачное свидетельство, в том случае, если СНВР будет получать не тот супруг, который подаёт документы.

- Копии правоподтверждающих документов на получение детского вычета:

- свидетельство о рождении ребёнка;

- документ, подтверждающий обучение на очном факультете учебного заведения;

- справка об инвалидности ребёнка;

- справка о том, что он является аспирантом, интерном, ординатором.

В заявлении лучше не конкретизировать период, за который будет производиться возврат, чтобы не подавать документы каждый год, и не указывать сумму вычета, так как она может со временем изменяться.

Если родители опоздали с подачей документов работодателю, и в результате скопились долги по возврату за несколько периодов, можно их вернуть, написав заявление в ИНФС, указав в нем периоды, за которые необходимо оформить вычет. Возврат налога будет произведен в течение одного месяца.

Примеры расчёта налогового вычета на детей

Пример N1

Гражданка Токарева, находящаяся в браке, имеет трёх несовершеннолетних детей. Её ежемесячный доход составляет 45 тыс. руб. Какой положен ей вычет за детей, и какова будет её зарплата после уплаты НДФЛ в р-ре 13% от дохода?

- Вначале посчитаем зарплату Токаревой с вычетом НДФЛ без СНВР:

- 45000 – 13% х 45000 = 39150 руб.

- Рассчитаем СНВР:

- Вычет на первого и второго ребёнка составит по 1400 руб.

- На третьего – 3000 руб.

- Суммарный СНВР: 1400 + 1400 + 3000 = 5800 руб.

- Налогооблагаемая база:

- 45000 – 5800 = 39200 руб.

- Размер ежемесячного дохода чистыми составит:

- 45000 – 13% х 39200 = 39904 руб.

- Сравним эту цифру с ранее рассчитанным доходом без влияния СНВР:

- 39904 – 39150 = 754 руб.

Таким образом зарплата с учётом СНВР подросла на 754 руб.

Однако получать з/п в размере 39904 руб. Токарева сможет до тех пор, пока её суммарный доход с начала года не превысит 350 тыс., то есть семь месяцев в году (с января по июль включительно): 350000/45000 = 7,7 мес. С августа по декабрь её зарплата чистыми составит 39150 руб.

Получить СНВР в размере 5800 руб. сможет и муж Токаревой, если он официально трудоустроен.

Пример N2

Гражданка Ковалева, у которой погиб при исполнении обязанностей муж военнослужащий, одна воспитывает семилетнего ребёнка. Зарплата Ковалевой составляет 30000 руб/мес. Рассчитать вычет и зарплату Ковалевой чистыми.

- Ковалева имеет право сразу на два вычета:

- 500 руб. – на основании пп. 2, ст. 218 НК РФ, как жена погибшего военнослужащего;

- 2800 руб. – вычет в двойном размере на ребёнка как одинокий родитель (1400 х 2).

- Суммарный вычет – 3300 руб.

- Чистый доход без учёта СНВР:

- 30000 – 13% х 30000 = 26100 руб.

- Чистый доход с учётом СНВР:

- 30000 – 13% х (30000 – 3300) = 26529 руб.

Получать вычет гр. Ковалева сможет почти весь год, кроме декабря – в этом месяце возникнет превышения дохода порога в 350 тыс. руб: 30000 х 12 = 360000 руб.

Пример N3

Семейная пара Кузьминых (муж работает, получает зарплату 50 тыс. руб; жена на пенсии, не работает) содержит 20-летнего сына, инвалида второй группы, который учится в институте на стационаре. Произведём расчёты СНВР и чистого дохода.

Право на возврат налога имеет только один из супругов – гр. Кузьмин, так как он работает. Доход супруги – только пенсия, которая не облагается налогом.

- Согласно пп. 4 ст. 218 НК, размер СНВР составит 12 000 руб.

- Доход чистыми без вычета: 50000 – 13% х 50000 = 43500 руб.

- Доход с вычетом: 50000 – 13% х (50000 – 12000) = 45060 руб.

- Разница составит 1560 руб.

Получать вычет Кузьмин сможет ровно 7 месяцев по июль включительно (500000 х 7 = 350000), так с августа будет уже превышена предельная сумма годового дохода.

Заключение

Возврат налога на детей пусть небольшое, но подспорье для родителей.

Основополагающий документ, необходимый для получения – это декларация НДФЛ-3, которая предоставляется в заполненном виде вместе с заявлением. Без неё получить налоговый вычет на ребёнка невозможно.

При подаче заявления в ИНФС не забывайте брать с собой оригиналы правоподтверждающих документов для предъявления их инспектору. Оставлять же в налоговой нужно копии этих документов.