Каждый заёмщик мечтает о том дне, когда будут сделаны последние выплаты по кредиту, и наконец-то ипотечная квартира станет его полноценной собственностью. Но не все знают, что просто рассчитаться с банком – это ещё не все: необходимо провести снятие обременения по ипотеке – кропотливую, не такую быструю процедуру. И только тогда будет поставлена последняя точка. Расскажем о том, как это сделать грамотно, а также о том, можно ли продать квартиру с обременением.

- Как снять обременение с квартиры

- Что такое обременение по ипотеке

- Какие ограничения накладывает обременение

- Где регистрируется снятие обременения

- Как подать документы на снятие обременения по ипотеке в Росреестре

- Как снять обременение с квартиры в мфц

- Перечень документов для снятия обременения по ипотеке

- Срок снятия обременения по ипотеке

- Госпошлина за снятие обременения с ипотеки в 2018 году

- Нужно ли снимать обременение, если банк ликвидирован

- Можно ли продать квартиру с обременением

- Риски продажи квартиры с обременением

Как снять обременение с квартиры

Вначале разберёмся с тем, что означает обременение, и к каким последствиям оно приводит.

Что такое обременение по ипотеке

Само слово говорит о наличии некого бремени, своеобразного груза на цепи, привязанного к залоговой ипотечной квартире, а значит и к ноге заемщика.

Обременение недвижимости – это наличие определённых обстоятельств, накладывающих серьезные ограничения на право собственности.

Обременением, в юридическом смысле, считаются следующие обстоятельства, при которых недвижимость:

- Является залогом под ипотечный заём (как раз наш случай).

- На неё оформлен договор пожизненной ренты.

- Сдана в аренду или в доверительное управление.

- Арестована по решению суда и описи имущества.

- Находится на земельном участке, на который наложен сервитут (ограниченное право распоряжаться землёй).

- Является исторической музейной ценностью, памятником архитектуры.

Вот эти причины и являются нежелательным довеском, обременяя недвижимость и лишая заемщика свободы действий. Они далеко не единственные:

Обременением может быть, например, наличие несовершеннолетних, прописанных в квартире, или являющихся ее собственниками. Такие случаи не редкость: дети-сироты находятся на попечении родственников, которые распоряжаются недвижимым имуществом, оставленным сиротам по наследству. Выписать или продать такую квартиру без согласия попечителя или органов опеки, будет невозможно

Но самый кошмарный сон покупателя – это неожиданное появление “новых” потенциальных собственников жилья – тех, кто был прописан в помещении ещё со времён Советского Союза и не смог по каким-то причинам принять участие в приватизации, например, был в отъезде. По закону принимать участие в приватизации могут все те, кто прописан в квартире. И самое плохое, что сведений об этих “мертвых душах” не поможет найти Росреестр, так как он содержит базу данных собственников, начиная с 1998 года.

Что делать?

- Можно обратиться в паспортный стол, имея на руках разрешение собственника жилья, чтобы взять выписку из домовой книги.

- Неплохо также расспросить старожилов дома: уж они-то наверняка знают всех своих бывших соседей.

Какие ограничения накладывает обременение

- Квартиру с обременением, в частности, являющуюся залогом по ипотеке, нельзя продавать, сдавать, обменивать и дарить, то есть собственник не может передать свои права, пока не будет полностью выполнено снятие обременения с квартиры по ипотеке.

- Собственник жилья с обременением не имеет права использовать эту недвижимость как залог для приобретения займа в другом банке.

- Он не может также по своему желанию производить любые действия, которые могут привести к понижению ликвидности квартиры: использовать при ремонте более дешевые низкокачественные материала, проводить несогласованные с держателем залога, то есть кредитной организацией, перепланировки.

Теперь перейдём непосредственно к волнующей теме – как снять обременение с квартиры и подготовить документы для снятия обременения по ипотеке.

Где регистрируется снятие обременения

Выписка о снятии обременения с ипотеки производится только в едином государственном реестре прав собственности (Росреестре, он же – ЕГРП).

Регистрация снятия обременения происходит на основании:

- Прямого заявления кредитора в Росреестр, подтверждающего полное погашение долга по кредиту.

- Заявлений обеих сторон с просьбой снять обременение, с приложением закладной, имеющей отметку о погашении.

- Заявления Росвоенипотеки о том, что военнослужащий, участник НИС, полностью рассчитался за предоставленный заем.

- Судебного взыскания, передающего права собственности заемщика другому субъекту и т.д.

Подать заявку на снятие обременения заемщик может сразу после погашения кредита и предоставления справки о полном расчете или выписки со счета, взятых в банке. Банк подготавливает документы обычно в течение одной-двух недель.

Следующие после погашения ипотеки шаги – обращение прямо непосредственно в органы ЕГРП (центральный или местные представительства), либо в многофункциональные центры (мфц).

Как подать документы на снятие обременения по ипотеке в Росреестре

Есть три варианта подачи документов:

- В порядке живой очереди, придя в представительство Росреестра: это самый быстрый способ, хотя придётся и затратить своё время, но документы будут приняты на рассмотрение в тот же день.

- Переслать копии документов по почте в виде заказной корреспонденции, но все подписи на них должны быть заверены у нотариуса: несмотря на экономию личного времени, сроки рассмотрения заявки на снятие обременения с недвижимого имущества удлинятся на один – два дня.

- Если имеется личная электронная подпись, то можно сделать электронную пересылку документов на сайте gosuslugi.ru, где они буду рассмотрены в порядке очередности по мере поступления.

Как снять обременение с квартиры в мфц

В последнее время набирает популярность подача заявки на снятие обременения в многофункциональных центрах. Подача документации таким способом удобна, потому что в мрц есть предварительная запись, поэтому не нужно тратить время на стояние в живой очереди. Можно заранее записаться, желательно, как только выплачена последняя сумма и подано заявление в банк.

- Центр должен принять документы, проверить правильность их составления, и выдать расписку о принятии с регистрационным номером заявки и описью принятых бумаг.

- По этому номеру можно будет отследить настоящий статус поданного пакета (отправлен в Росреестр, на рассмотрении в Росреестре, одобрено/отклонено).

- Когда заявка на снятие обременения одобрена, можно прийти за выпиской из ЕГРП в многофункциональный центр.

Перечень документов для снятия обременения по ипотеке

Если единственное обременение – непогашенный заем по ипотеке, то предоставляются такие документы:

- Общее заявление заемщика и кредитора в мрц или Росреестр, подписанное обеими сторонами, с просьбой снятия обременения.

- Паспорт подавшего заявку.

- Письмо банка с подтверждением факта окончательного погашения займа.

- Договор о залоге (закладная) в оригинале и копия, с банковской о меткой, что кредит полностью выплачен.

- Договор об ипотеке (оригинал и копия).

- Паспорта всех собственников ипотечной квартиры с ксерокопиями всех страниц.

- Квитанция об уплате пошлины или других услуг в Росреестре.

- Если взыскание долга произошло по суду, то должно быть приложено решение суда.

- Список документов для снятия обременения с квартиры может быть различным в каждой конкретной ситуации, в зависимости от вида бремени.

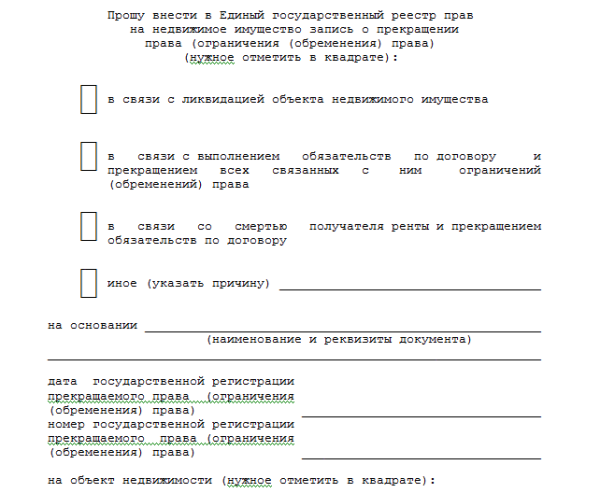

Образец заявления:

Срок снятия обременения по ипотеке

- Процедура рассмотрения заявки обычно занимает три рабочих дня.

- Если документы посылаются по почте, то добавляется ещё двое суток.

- Рассмотрения заявки о снятии бремени с ипотеки первичного рынка жилья при долевом строительстве занимает немного больше времени: 5 рабочих дней.

Госпошлина за снятие обременения с ипотеки в 2018 году

В 2018 году государственная пошлина за снятие обременения с ипотеки не берётся, однако сама регистрация изменения статуса недвижимости в ЕГРП платная и стоит 200 руб. Также вносится плата за каждое новое изменение в других документах в размере 350 руб. за один документ.

Нужно ли снимать обременение, если банк ликвидирован

Некоторые заёмщики испытывают радость, если банк, в котором они взяли кредит, вдруг обанкротился, у него была изъята лицензия, или он был ликвидирован. Однако радоваться не стоит:

Права кредитора, в том числе все счета и долги, при ликвидации банка передаются другим кредитным организациям. Поэтому даже в случае прекращения существования банка, заемщик должен погасить свой кредит и снять обременение с ипотеки.

В пакет документов для заявки необходимо будет добавить выписку из ЕГРЮЛ (единого госреестра юрлиц), о том что данный банк был ликвидирован.

Можно ли продать квартиру с обременением

Продать квартиру с обременением можно, но для этого необходимо участие банка, в котором был взят кредит и привлечение дополнительных средств со стороны потенциального покупателя.

Так, банки имеют в своём арсенале программы, позволяющие им открывать кредиты, используя в качестве залога квартиру, уже находящуюся в залоге. Таким образом они решают свои проблемы с долгами, помогают заемщику продать квартиру, а хроническим должникам – рассчитаться, не прибегая к реструктуризации.

Схема примерно такая:

- Покупатель, заключив договор на ипотеку с банком, погашает из своих средств оставшийся долг заемщика по кредиту, тем самым временно снимая с квартиры обременение.

- Банк засчитывает эти деньги в качестве первоначального взнос и выдаёт ему кредит, который покупатель использует на покупку квартиры у первого заемщика.

- После регистрации новых прав собственности оформляется залоговая закладная, и на недвижимость вновь накладывается обременение. Фактически – это перекладывание бремени по ипотеке с плеч продавца на плечи покупателя.

Такая сделка может быть выгодна для заемщика только в том случае, если у него нет накопившихся долгов, он сам инициировал продажу и нашел выгодного покупателя, а банк просто пошёл ему навстречу. Если же продажа вынужденная, срочная и происходит по инициативе банка, решившего таким образом взыскать долги, то заемщик получит только разницу между залоговой стоимостью квартиры и его долга по ипотеке.

Другой вариант – выкуп квартиры через агентство ипотечного жилищного кредитования (бывшее АИЖК, ныне – Дом. РФ).

- Агентство предоставляет должнику займ, который он использует на погашение кредита и снятие обременения,

- Затем находится покупатель, который выкупает ипотечную квартиру.

- Заемщик, получив деньги, погашает на них займ, выданный АИЖК.

Таким образом, продажа квартиры с обременением при любой схеме происходит на этапе кратковременного временного снятия обременения с ипотеки, после чего оно сразу же накладывается на новую ипотеку вместе с переходом прав собственности к новому лицу.

Риски продажи квартиры с обременением

Процедура не из простых и требует знания многих юридических тонкостей. Главная сложность в том, что снятие старого обременения и наложение нового должно происходить фактически одновременно (идеально – в течение одного дня), иначе у банка появляются дополнительные риски.

Также существуют риски и для покупателя, ведь после погашения им ипотечного долга продавца, тот может отказаться от перерегистрации прав собственника, придумав сотни причин, тянуть время, чтобы найти более выгодного покупателя, и может в итоге просто вернуть деньги смельчаку, решившему купить ипотеку с обременением. И получится, что недобросовестный продавец просто решил избавиться от банковского давления и рассчитаться с долгами при помощи чужих денег. С юридической стороны, к нему невозможно будет предъявить претензии. Поэтому в сделках такого рода нужно проявлять большую осторожность, например, производить снятие обременения с ипотеки и оформление договора купли-продажи одномоментно в присутствии нотариуса. Можно также арендовать банковскую ячейки и ключ от неё передать только после заключения договора с продавцом.